日本会計基準に基づく当社の連結決算において全利益指標が減益である理由は、連続的なM&Aの実行に起因するものです。一方で、経営実態としては既存事業が利益とキャッシュフローの成長を達成し、期初予算を上回る実績を上げております。

この会計実績と経営実態との乖離を解消するために、以下の2点を開示しております。

① M&A関連費用(=調整後指標)

② 会計基準(=日本会計基準(JGAAP)と国際会計基準(IFRS)による違い)

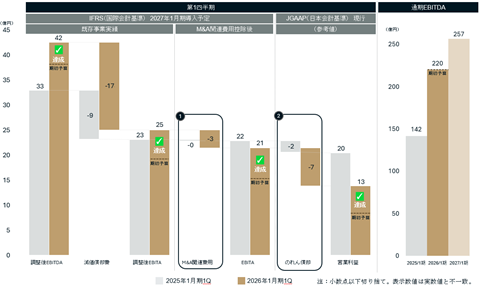

①及び②をグラフに表したものが下記です。

①M&A関連費用(調整後指標)

会計実績値では、M&A関連費用が既存事業の損益と区分されずに計上されるため、既存事業の真の好不調を判別することが困難です。そのため、当社はM&A関連費用が控除される前に出た利益である、既存事業の業績を示す指標を「調整後指標」としてお示ししております。

・調整後指標の意義

-既存事業実績 = 会計実績 + M&A関連費用 = 調整後指標

・調整後指標(=既存事業)の実績

-KPIの調整後償却前営業利益(EBITDA)は前年同期比+29%成長、予算対比+11%

・M&A関連費用の意義

-既存事業の資金を元手に実行したM&Aに伴う一過性費用

-連続的なM&A活動により、一般的な企業とは異なり、通期はもちろんのこと四半期ごとに計上

-これらの費用は、既存事業の継続運営に不可欠な費用ではなく、将来の安定的な利益増大を目指すための、能動的な成長投資。2027年1月期の予想EBITDA 257億円は、今後M&Aが1件もない前提の数値。今後のM&Aによってさらに成長余地が想定される。

②会計基準(日本会計基準(JGAAP)と国際会計基準(IFRS)による違い)

会計基準の違いも当社の利益表示に影響を与えています。

・JGAAPにおけるのれんの認識

-現在、当社が採択しているJGAAPでは、「のれん(償却費)」をコストとして認識

-のれん償却費は売上に拠らず毎四半期ごとに一定額を計上する固定費的な性質を持つ従って、M&Aを進めるほど決算上の固定費が増大

-特に売上が低い上期は、更に見た目上の利益が出ない構造(Q4にてご説明)

・経営実態との乖離

-のれん償却費は(減価償却費と性質が異なり)将来キャッシュアウトが無い

-M&Aが進むにつれてJGAAPでの開示はキャッシュフローの実態と乖離

・IFRSへの移行と暫定措置

-実務的に最も速いスケジュールである2027年1月期末にIFRS移行予定

-JGAAP→IFRS移行期間中は、IFRS指標をKPIとして情報開示

また、1Q決算発表にて既存事業を「順調な滑り出し」と表現しております。

これは、1Q予算を達成したことに基づきます。

具体的にはKPIの調整後償却前営業利益(EBITDA)にて;

・前期実績154億円に対し、今期計画224億円と、+45%増益の計画

・+45%増益の計画の最初の1Qで、予算対比+4.5億円 / +11%の超過達成

仮にM&Aを停止すれば、M&A関連費用が発生しないため、特にJGAAP上の会計利益は短期的に改善する可能性があります。M&A活動を停止し、会計実績の見た目を整え、今期計画220億円の償却前営業利益を緩やかに成長させる選択肢もあります。

しかし当社は、「将来のキャッシュフロー創出能力の最大化」に注力するという明確な方針を持っています。この方針に基づき、M&A活動を能動的に選択し、既に来期の償却前営業利益予想(EBITDA)を257億円と開示しています。

また、今期残り半年間、公募増資資金を元に更に活発なM&A活動を想定しております。

その副作用である見かけ上の会計実績に対し、手をこまねくのではなく、前述の「①M&A関連費用(調整後指標)」と「②会計基準(JGAAPとIFRSの違い)」を軸として、透明性のある開示を尽くしてまいります。決算短信には限られた情報しか掲載できないため、詳細については決算資料をご確認いただけますと幸いです。

参考:2025年6月11日開示「2026年1月期 第1四半期決算説明資料」

https://ssl4.eir-parts.net/doc/9166/ir_material_for_fiscal_ym/181323/00.pdf