会社情報について

MSCIが提供する当社情報において、ギャンブル売上比率は0.17%という実態に近い記載へ修正済みです。

従来、MSCI上では当社のアミューズメントポーカー事業の売上比率が誤って記載されており、結果として、投資規約上の制約により、本来であれば当社株式の購入を検討されていた一部の機関投資家様が買付けを行うことが困難となる事態が生じておりました。

現在は一連の誤記が解消されており、正確なギャンブル売上比率である0.17%であるに基づき、機関投資家様とも円滑なコミュニケーションを図っております。

実際に、制約により買い付けが出来ていなかった機関投資家様より本件に関するお問い合わせをいただきましたが、正確な売上構成をもとに詳細な説明をした結果、正しくご理解をいただいております。

今後も市場に対して適時かつ正確な情報発信に努めてまいります。

MSCIが提供する当社情報において、一部についてはギャンブル売上比率は0.17%という実態に近い記載へ修正されましたが、依然として5~9.9%という誤った情報が残存しており、MSCIよりそれらが2026年3月頃に修正予定であるとの回答を得ております。

時系列は以下の通りです;

10月31日 GENDA→MSCIへ、「よくある質問と回答」を出した当日に、MSCIに正式に修正依頼

11月3日 MSCI→GENDAへ、詳細不足との連絡あり

11月5日 GENDA→MSCIへ、アミューズメントポーカーの月次売上データを提出

11月21日 MSCIの当社ページに、提出したアミューズメントポーカー売上高が追記されたが、

ギャンブル売上比率は依然として5~9.9%という記載のまま

11月21日 GENDA→MSCIへ、再度ギャンブル売上比率の誤りの修正を依頼

11月25日~12月9日 GENDA→MSCIへ、計4回にわたり継続的なフォローアップを実施

12月16日 GENDA→MSCIへ、MSCIからの回答が無いため、MSCIの別の窓口へアプローチ

12月24日 GENDA→MSCIへ、MSCIからの回答が無いため、メール及び電話でアプローチ

MSCI→GENDAへ、一部ページでは記載を修正したと連絡

GENDA→MSCIへ、当社に関する全てのページで正しい記載をするように依頼

MSCI→GENDAへ、全てのページで出来るだけ早く記載を修正すると回答

12月26日 GENDA→MSCIへ、記載が誤ったままのページについて早期修正を願う旨を強く依頼

上記の状況に加え、下記の対応を実施いたしました。

1月6日 GENDA→MSCIへ、再度修正依頼

1月8日 MSCI→GENDAへ、修正依頼を受け付け、次回更新タイミングで修正するとの回答

GENDA→MSCIへ、具体的な修正時期を問い合わせ

1月13日 GENDA→MSCIへ、MSCIからの回答が無いため、回答を依頼

1月14日 MSCI→GENDAへ、次回更新タイミングは3月頃との回答

1月15日 GENDA→MSCIへ、早期の修正を強く依頼

1月19日 MSCI→GENDAへ、次回更新タイミングである3月頃に修正予定との回答

1月20日 GENDA→MSCIへ、より明確な回答を依頼

1月23日 MSCI→GENDAへ、次回年次更新タイミングに修正予定との回答(時期の言及無し)

GENDA→MSCIへ、誤情報記載ページを示し、修正依頼及び修正時期を確認

本日現在 MSCIからの回答待ち

MSCI上の当社に関する一部ページでは、ギャンブル売上比率0.17%という当社の実態に近い記載へ修正されました。ただし、一部のページでは依然として5~9.9%という誤った情報が記載されている状況のため、現在も継続して可及的速やかな修正を依頼しております。

(2025年11月27日開示「よくある質問と回答(2025年11月)」Q4再掲)

会社としてアミューズメントポーカーの売上高(年間約 2 億円 ÷ 2025 年 1 月期売上高 1,117 億円 = 約 0.1%)を正式に対外公表した日となる、2025年10月31日の「よくある質問と回答」の開示を以て、同日にMSCIに正式に修正依頼の連絡を致しました。

しかし、現時点では依然として5~9.9%という誤った情報が記載されている状況のため、現在も継続して可及的速やかな修正を依頼しております。

時系列は以下の通りです;

10月31日 GENDA→MSCIへ、「よくある質問と回答」を出した当日に、MSCIに正式に修正依頼

11月3日 MSCI→GENDAへ、詳細不足との連絡あり

11月5日 GENDA→MSCIへ、アミューズメントポーカーの月次売上データを提出

11月21日 MSCIの当社ページに、提出したアミューズメントポーカー売上高が追記されたが、

ギャンブル売上比率は依然として5~9.9%という記載のまま

11月21日 GENDA→MSCIへ、再度ギャンブル売上比率の誤りの修正を依頼

本日現在 MSCI回答待ち

MSCI上の当社アミューズメントポーカー事業の売上比率に於ける誤った記載によって、結果として、投資規約上の制約により、本来であれば当社株式の購入を検討されていた一部の機関投資家様が現時点では買付けを行うことが困難な状況となっております。

MSCIを含め、資本市場の皆様に当社の事業活動を正確にご理解いただくよう努めてまいります。

上記の状況に加え、下記の対応を実施いたしました。

11月25日~12月9日 GENDA→MSCIへ、計4回にわたり継続的なフォローアップを実施

12月16日 GENDA→MSCIへ、MSCIからの回答が無いため、MSCIの別の窓口へアプローチ

12月24日 GENDA→MSCIへ、MSCIからの回答が無いため、メール及び電話でアプローチ

MSCI→GENDAへ、一部ページでは記載を修正したと連絡

GENDA→MSCIへ、当社に関する全てのページで正しい記載をするように依頼

MSCI→GENDAへ、全てのページで出来るだけ早く記載を修正すると回答

12月26日 GENDA→MSCIへ、記載が誤ったままのページについて早期修正を願う旨を強く依頼 MSCIを含め、資本市場の皆様に当社の事業活動を正確にご理解いただくよう、コンタクトを継続してまいります。

会社としてアミューズメントポーカーの売上高(年間約 2 億円 ÷ 2025 年 1 月期売上高 1,117 億円 = 約 0.1%)を正式に対外公表した日となる、2025年10月31日の「よくある質問と回答」の開示を以て、同日にMSCIに正式に修正依頼の連絡を致しました。

しかし、現時点では依然として5~9.9%という誤った情報が記載されている状況のため、現在も継続して可及的速やかな修正を依頼しております。

時系列は以下の通りです;

10月31日 GENDA→MSCIへ、「よくある質問と回答」を出した当日に、MSCIに正式に修正依頼

11月3日 MSCI→GENDAへ、詳細不足との連絡あり

11月5日 GENDA→MSCIへ、アミューズメントポーカーの月次売上データを提出

11月21日 MSCIの当社ページに、提出したアミューズメントポーカー売上高が追記されたが、

ギャンブル売上比率は依然として5~9.9%という記載のまま

11月21日 GENDA→MSCIへ、再度ギャンブル売上比率の誤りの修正を依頼

本日現在 MSCI回答待ち

MSCI上の当社アミューズメントポーカー事業の売上比率に於ける誤った記載によって、結果として、投資規約上の制約により、本来であれば当社株式の購入を検討されていた一部の機関投資家様が現時点では買付けを行うことが困難な状況となっております。

MSCIを含め、資本市場の皆様に当社の事業活動を正確にご理解いただくよう努めてまいります。

分配可能額を増額するためのグループ各社からの配当を実施する旨を第2四半期決算にて公表済みでしたが、第3四半期末となる10月に完了いたしました。

また、2025年9月の「よくある質問と回答」でも記載した通り、通常、期末(2026年1月期)での決算を待つ必要がありますが、それでは機動的な資本政策の実行が遅れるという考えから、本年12月に公表予定の第3四半期決算発表後に臨時決算を行うこと予定しております。

この臨時決算によって、分配可能額を適切な水準まで引き上げることを目指します。

これらの準備が整い次第、市場環境や財務状況を総合的に勘案しながら、適切なタイミングで自社株買いの実施を検討してまいります。

私たちは、当社が取り得るすべての手段を用いて、株主や投資家の皆様との良好な関係を維持し、企業価値および株式価値の向上に向けた努力を継続してまいります。その上で、すべてのステークホルダーの皆様に対して、引き続きご理解とご支援をお願い申し上げます。以下は、決算説明会の議事録に於ける、上記質問に対する回答部分に基づく記載となりますが、幅広く周知させて頂く観点で、こちらの月次FAQでも記載させて頂きます。

GENDAは、M&A企業として一定の戦略の型を確立し、このサイクルを未来へ向けて実行する新たな成長フェーズに入ったことを背景に、それを最速で執行する観点で最も適切な経営体制へと変更することを決定いたしました。

その結果、次の株主総会を以て、申真衣は代表取締役社長を退任し、後任は共同創業者である片岡が引き継ぎ、同時に、現取締役CFOの渡邊と、現取締役CSOの羽原を常務取締役として登用することといたしました。

代表取締役の申は、持続的な成長と企業価値の向上を図るためには、組織の硬直化を避け、経営体制に新陳代謝が必要と認識しており、かねてより、長期的な視点に立ち、組織の発展のために適切なタイミングで経営の移行を進めることが重要であると考えておりました。

2023年7月の上場から3期目がスタートするにあたり、M&Aのパイプラインは金額ベースで過去最大規模となっており、変わらない戦略のもとで、更なる成長が見込まれる中、リーダーシップの変更は事業が堅調なときにこそ行うべきと信じておりました。

事業環境・業績ともに非常に好調な中、このタイミングで共同創業者の片岡へ社長交代をし、また、片岡に準じて全社をリードしGENDAの成長を牽引してきた渡邊と羽原へバトンを託し、申は一取締役として後方支援の立場から経営をサポートする決断をいたしました。

片岡が代表取締役社長となる新体制のもと、改めて、本気で2040年までに世界一のエンタメ企業となることを目指します。

この世界一のエンターテイメント企業の定義は、売上高、EBITDA、時価総額、その全指標に於いて、エンタメ業界で世界一となることを目指しています。

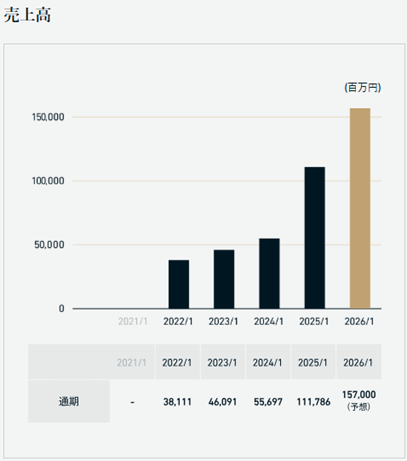

GENDAは、オーガニック成長、M&A成長共に、非常に良い形で7期目を終えることができました。エンタメが地続きであり、単独での企業経営より同一グループ経営の方がシナジーにより業績成長するというエンタメのコングロマリット・プレミアムを体現できていると考えています。

また、エンタメ業界は、人間の余暇時間の増加に伴って成長し、その中で日本が世界に誇るアニメIP文化がグローバルに根付いています。

今後、日本の多くのエンタメ企業は日本国内で戦うのではなく、同じ方向を向いて一丸となり、世界へ羽ばたいていきます。

GENDAは今、その架け橋であるプラットフォームをロールアップM&Aによって担っていますが、中長期的にはIP分野も含め、日本を代表するエンタメ企業となり、最終的には、日本発の世界一のエンタメ企業となることを本気で目指しています。 2040年まであと15年、世界中の人々の人生をより楽しくするため、全身全霊で頑張ってまいりますので、どうか長い目でお付き合い頂ければと存じます。

林氏は、長年にわたり、エンターテイメント業界において、時代を捉える鋭い視点と、社会への深い洞察力に基づいた作品を数多く生み出してこられました。

その卓越した創造性と発信力は、当社が目指す「楽しさの総量を増やす」エンターテイメントの創造において、重要な示唆を与えてくれるものと確信しております。

併せて林氏は、出版業界のみならず多岐にわたる分野の著名人や企業との繋がりを持っています。当社がこれまでアプローチできてこなかった企業との連携や情報の発掘において、林氏の参画により、新たな機会を創出していけることを期待しています。

林 真理子(東郷 眞理子)1954年4月1日生

新任、社外、独立

1986年1月 『最終便に間に合えば』『京都まで』で第94回直木賞を受賞

2011年1月 レジオン・ドヌール勲章シュヴァリエ受章

2018年11月 紫綬褒章受章

2020年5月 公益社団法人日本文藝家協会 理事長(現任)

2020年12月 菊池寛賞受賞 2022年7月 学校法人日本大学 理事長(現任)

「ディール・オブ・ザ・イヤー2024」は、日経ヴェリタスが機関投資家や証券会社向けに実施したアンケートから選定、ランキングされます。

アンケートでは「①発行体の資金需要や事業戦略上のニーズに応えているか」、「②発行の需要調査や販売状況、発行後の価格推移が投資家に評価されたか」、「③資本市場にとって意義のあるディールだったか」の3項目が評価基準となっております。

既報の通り、当社は日経ヴェリタスの2025年1月26日号で発表された「ディール・オブ・ザ・イヤー2024」のエクイティファイナンス ベスト部門で、2024年7月に実施いたしました公募増資を評価いただき、3位に選出されました(該当の公募増資について、詳しくは2024年8月5日開示の「よくある質問と回答(2024年8月)」をご覧ください)。

1位のアシックス社が約2,000億円(売出し)、2位のホンダ社が約5,000億円(売出し)という規模感に鑑みますと、当社の126億円(新株+売出し)が3位に選出されたのは、ひとえに株主の皆さまの資本市場でのお力添えの賜物であると考えており、重ねて厚く御礼申し上げます。

2018年5月に設立されました。

決算期は毎年1月末日です。

「IRカレンダー」をご覧ください。

「IRカレンダー」をご覧ください。

誠に恐れ入りますが、IRに関してお電話によるお問い合わせは受け付けておりません。 FAQをご参照いただいても問題が解決しない場合には、「IRお問い合わせ」よりご連絡ください。

M&A戦略について

当社は、直近公表しております戦略方針のとおり、M&A案件をより厳選していく方針を明確にしております。

本件は、その方針のもとで慎重に選別を行った上で決定した案件であり、厳選の上、決定に至っております。

同社は、高品質なカラオケ体験を提供するブランドとして、既にマレーシア最大手の一角の地位を築いております。

更に、当社国内のカラオケ事業と比較しても利益率は高く、過去から安定したキャッシュフローを創出しており、M&A後に抜本的な改革を要する状況にはありません。

また、取得価額についても、フリーキャッシュフローでの回収期間が当社の投資基準に十分見合う水準であると判断しております。

同社のグループ参画は、日本式カラオケカルチャーを海外に展開する上での重要な第一歩となります。

「大嘴叭(Loud Speaker)」が有するマレーシア国内でのブランド力と顧客基盤を活かし、当社の運営ノウハウと組み合わせることで、新たなエンターテインメント価値の創出を目指してまいります。

—–

なお、当社は現在、北米事業を最優先として、全社を挙げて取り組んでおりますが、その中で本件とのリソース配分を懸念される向きもあるかと存じます。

その観点で申し添えさせて頂きますと、本件は取得後に大型のリソースを要する案件ではなく、既に安定した収益基盤を有する企業の、魅力的な価額でのグループ参画となります。

また、PMIについても、北米やアミューズメントチームとは別に当社カラオケ事業部門が主体となって推進する体制としており、経営資源が競合することはございません。 したがって、北米への集中と、本件の着実な推進は両立可能であると考えており、発表に至ったものとなります。

1.M&A戦略を、資本市場と整合的な形へ修正

下記の3つの方針転換により、FCFと借入を活用することで、増資懸念を払拭し資本市場と整合したM&A戦略に修正します。一方で、件数を絞りつつもまとまった金額の案件に注力することで、成長率を落とすことなく非連続な成長を実現したいと考えております。

- M&A案件を厳選することで、借入余力を最大限活用する

- 既存事業の成長投資を厳選し、既存事業のFCFを来期50億円創出する(今期との差分はプラス150億円)

- M&A待機資金の公募増資の36ヶ月の凍結

詳しくは「よくある質問と回答(2025年12月)」Q2、「2026年1月期第3四半期決算説明資料」9ページをご覧ください。

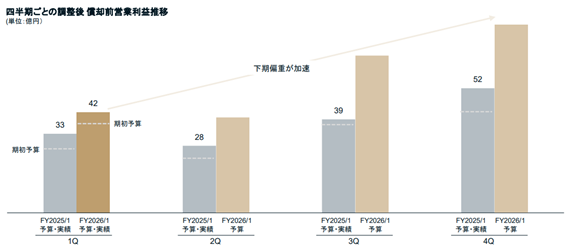

2.IFRS(国際会計基準)への移行

2027年1月期第4四半期より、IFRS(国際会計基準)を適用いたします。これにより、現状対比で営業利益以下の各段階利益は、主にのれんの非償却化により増加し、結果的に各データベースに於ける当社のPER等のバリュエーション指標が下がる見込みです。

3.通期予想を調整後指標のみへ変更

2026年1月期までの通期業績予想は、「M&A関連費用等を含めた業績(会計上の数値)」でした。この従来の手法では、期末にかけて発生し得るM&A関連費用の予測が難しく、期中の新規M&Aを反映した機動的な予想修正が困難という課題がございました。

これを解消するため、2027年1月期以降は、より事業実態を適確に反映するため、「M&A関連費用等を含めない業績(=調整後)」の指標のみとします。具体的には、会社予想の開示項目を①売上高、②調整後EBITDA、③調整後当期純利益の3点に絞ります。

これにより、期中の新規連結の影響を速やかに業績予想へ反映させ、投資家の皆様へより透明性の高い、機動的な情報開示を行ってまいる所存です。

詳しくは「2026年1月期第3四半期決算説明資料」26ページをご覧ください。

4.2026年10月からの新TOPIX採用へ向けて

現在、東京証券取引所ではTOPIX(東証株価指数)の枠組みを、市場の代表性及び機能性を高める目的で見直しを行うこととしております。当社もこの新しいTOPIXの選定基準(流動性)を十分に意識しております。 指数に採用されることは、市場からの信頼の証であると同時に、より多くの投資家層に当社を知っていただく大きな機会となります。引き続き、一歩ずつ着実に実績を積み上げ、株主の皆様の期待に応えてまいります。

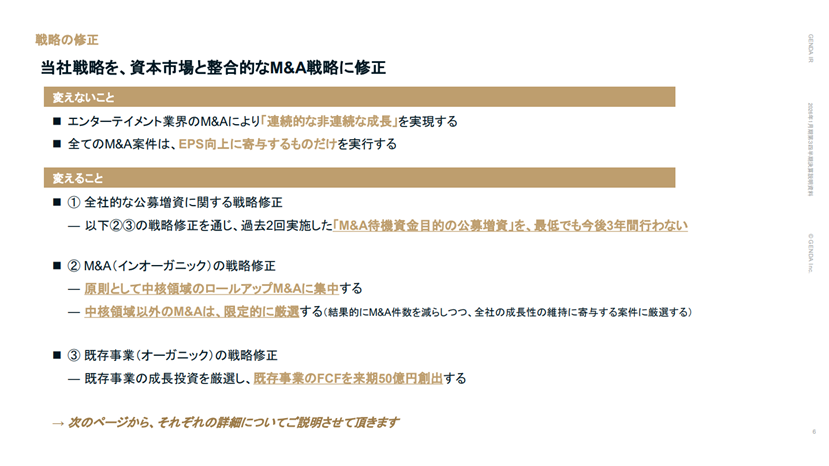

結論から申し上げますと、「連続的なM&Aによる非連続な成長」という当社が創業来続けてきた戦略の根幹、及び「EPS向上に寄与するM&A」という規律には一切変更ありません。

その上で、「資本市場と整合的なM&A戦略へ修正」し、「M&A待機資金目的の公募増資」を、少なくとも2029年1月末までは行わないという方針を発表いたしました。

(出典:2025年12月12日開示「2026年1月期第3四半期決算説明資料」6ページ)

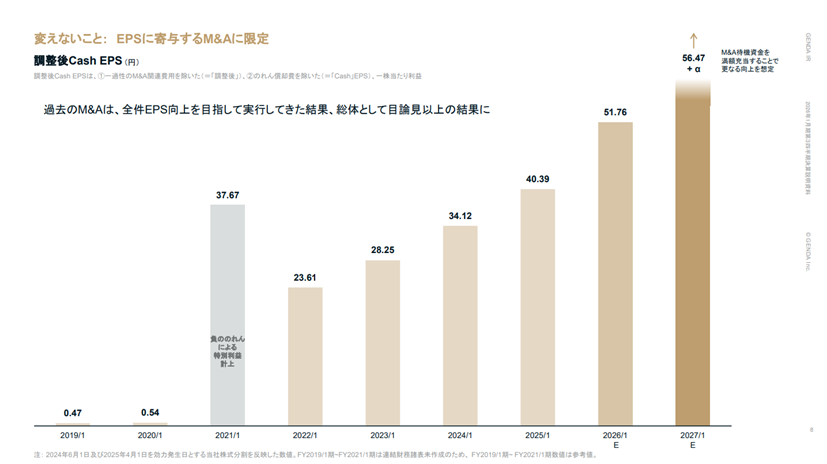

当社は創業来、エンターテイメント業界におけるM&Aにより、「連続的な非連続な成長」を実現するという方針と、その際、全てのM&A案件は、EPS向上に寄与するものだけを実行するという規律を忠実に実行し、総体として目論見以上の成長を実現することが出来ました。

(出典:2025年12月12日開示「2026年1月期第3四半期決算説明資料」8ページ)

その上で、M&Aのスピードを優先したため、M&A待機資金目的の公募増資を「2年連続」で実施しました。M&Aの規律を遵守したため、上場来の株数が48%増加したのに対し、来期ののれん償却前当期純利益は196%増加し、結果としてCash EPSは101%増加、2倍となる想定です。しかし、この戦略を継続すると、連続的な公募増資が避けられない状態でした。

当社が見誤っていたことは、連続的な公募増資に伴う、短期的な需給懸念という代償が、我々の想像以上に重いものだったという点です。特に、投資期間が短い投資家の皆様にとって、「いつ増資が来るかわからない」という不確実性が、新規買付を阻害し、結果として株価の上値を重くしたと認識しております。

この認識不足を深く受け止め、今回、戦略の修正をご提示いたしました。

(出典:2025年12月12日開示「2026年1月期第3四半期決算説明資料」9ページ)

まず、今後も変えないことは、エンターテイメント業界のM&Aにより「連続的な非連続な成長」を実現すること。そして、全てのM&A案件はEPS向上に寄与するものだけを実行することです。この根幹の方針は引き続き堅持してまいります。

一方、これからは、資本市場と整合的なM&A戦略に修正して参ります。今後、変えることは、次の3点です。

1つ目は、全社的な公募増資に関する戦略変更です。過去2回実施いたしました「M&A待機資金目的の公募増資」を、最低でも今後3年間は行わないという方針といたします。

2つ目は、M&Aの戦略変更です。今後の当社のM&Aに於いては、まず、原則として中核領域のロールアップM&Aに集中いたします。また、中核領域以外のM&Aは、限定的に厳選してまいります。この結果として、M&A件数を減らしつつ、全社の成長性の維持に寄与する案件に厳選してまいります。

3つ目は、既存事業の戦略変更です。既存事業の成長投資を厳選し、既存事業のFCFを来期50億円創出することを目指します。

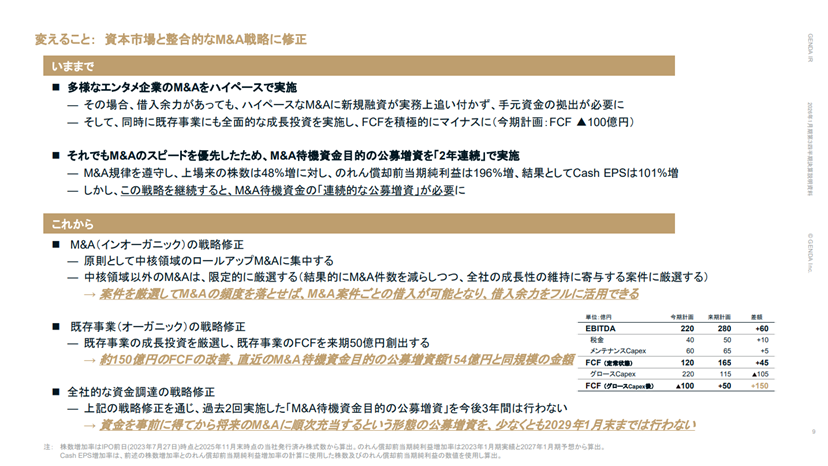

いままでは、多様なエンタメ企業のM&Aをハイペースで実施しておりました。その場合、借入余力があっても、ハイペースなM&Aに新規融資が実務上追い付かず、手元資金の拠出が必要になりました。そして同時に、下記の通り既存事業にも全面的な成長投資を実施し、FCF(フリーキャッシュフロー)を積極的にマイナスにしておりました。

(出典:2025年12月12日開示「2026年1月期第3四半期決算説明資料」25ページ)

対して右下の表の通り、当社は現在、税金とメンテナンスCapex(維持更新投資)を支払った後、仮にグロースCapex(成長投資)を止めれば、年間約165億円のFCFを創出可能な状態です。一方当社では、北米を中心にまだグロースCapexを止めるべきでない事業が存在しています。

定常状態のFCF 165億円から、そのグロースCapexを投下したうえで、来期はFCFを50億円創出いたします。これにより、今期との差異では約150億円のFCFの改善となります。これは直近のM&A待機資金のための公募増資額154億円と同規模の金額となります。 これらの戦略変更を通じて、M&A待機資金を事前に得る形態の公募増資を、少なくとも2029年1月末までは行わずとも、同じ成長率を維持可能であると考えております。

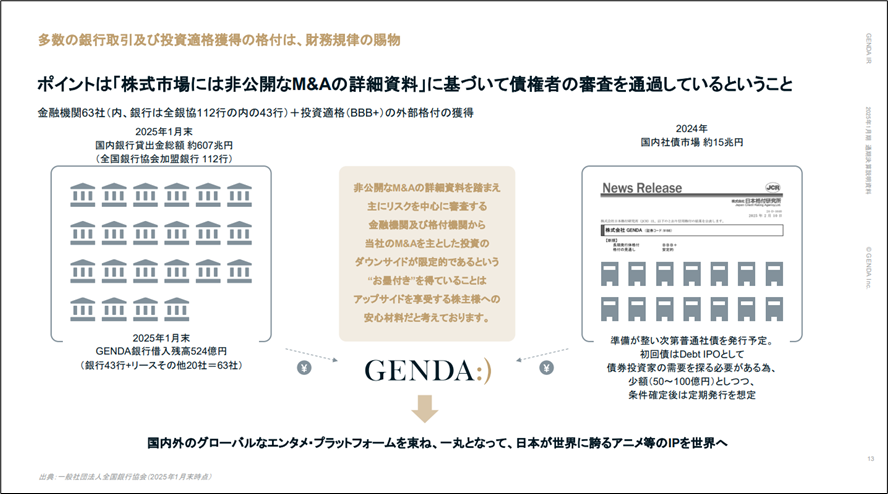

社債を発行して資金を調達する主な理由は、資金調達手段を多様化することで、借入余力の極大化を図るためです。

M&Aを成長戦略の核とする当社は、これまで主に銀行借入によるデットファイナンスと、公募増資によるエクイティファイナンス、加えて、株式対価のM&Aをバランスよく実施することで、財務規律を維持しながら成長を続けて参りました。

M&Aはスピードと情報管理の観点から、少数の銀行から買収資金を一時的に借り入れる「ブリッジローン」での資金調達が望ましいと考えており、これまで「ブリッジローン」で借入を行ってきました。

短期的な「ブリッジローン」を提供する銀行にとって、それを長期的な「パーマネントローン」に借り換えられるかどうかは、貸出可否を決める判断軸のポイントとなります。その観点で「パーマネントローン」に(銀行融資だけでなく)社債を活用することができることは、借入余力の極大化に繋がると考えております。

また、資金調達手段の多様化は金融機関との交渉力を高めていくことに繋がるので、その観点からも重要であると考えております。 更に、現在当社はまだ創業8期目ですが、今後順調に利益蓄積が進むことで、現在の当社の株式会社日本格付研究所(JCR)による投資適格「BBB+」の信用格付けが、社債市場のボリュームゾーンとなるA格ゾーンとなれば、借入余力の極大化に繋がると考えております。

開示資料記載の実績ベースで単純にPERを計算すると、当社PER対比で一見割高な水準に見えます。一方、連結開始後に想定される利益をベースにしたPERは、当社PERより優位に割安になります。

今回のM&Aでは、連結後速やかに実現が見込まれるコストシナジー(退任するオーナーの役員賞与削減、本社家賃や社宅負担の解消、直近閉店店舗の整理など)を織り込んでおります。これらの効果により、対象会社の当期利益は連結後に過去実績とは異なる水準になることを想定しております。

また、上記は売上のアップサイドを織り込まない、固く想定されるコスト削減のみでの評価です。一方、過去の当社M&A実績が示す通り、シナジー創出により収益性が向上することにより、結果としてPERはより割安な水準へ低下することを想定しております。

(2025年9月12日開示「2026年1月期第2四半期決算説明資料」18ページ)

今回のキャピタルアロケーション⽅針転換の目的は、M&Aに伴う資金調達負担を軽減することにあります。当社の成長戦略の根幹が、今後もM&Aによる非連続な成長であることに変わりはありません。そしてM&Aを連続的に実行していく上では、潤沢な資金が必要となります。

一方、インオーガニック(M&A)投資を活発にする傍ら、当社は今までオーガニック(既存事業)成長投資も盛んに実行しておりました。具体的には、既存事業の営業キャッシュフローよりも、既存事業の投資キャッシュフローを多く掛け、フリーキャッシュフローをマイナスにしておりました。

結果として、オーガニック(既存事業)投資にも外部資金を充当し、インオーガニック(M&A)投資は実質的に「全額」が外部資金で調達しておりました。

更には、フリーキャッシュフローがマイナスなので、借入の返済はしていたものの、返済額以上に借入を増加させている状況であり、実質的な借入返済は進んでおりませんでした。

そのため、M&Aの継続には大きな資金調達負荷がかかっておりました。

そこで今回、当社内での大きな方針転換として、オーガニック(既存事業)成長投資の選択と集中を行い、フリーキャッシュフローを黒字化し、実質的に創業来初めてインオーガニック(M&A)投資へ自社のキャッシュフローを充当する方針に変更しました。

これにより、外部資金の出し手である債権者及び株主の負担が軽減されます。

具体的には、債権者にとって実質的に初めて負債返済が開始されます。当社の借入余力は依然として約300億円(ご参照:2025年9月12日開示「2026年1月期第2四半期決算説明資料」8ページ)と試算されますが、負債返済の開始によって更に借入余力が高まります。

また株主にとっては、実態的には初となる自社キャッシュフローによるM&Aや上記の借入余力の増加により、追加的な公募増資の必要性が低減します。当社はM&Aの規律を徹底することで、公募増資を経てもCash EPSが上がり続けているため、長期目線では効果的でも、短期的な目線では次の公募増資までは様子を見たい、という資本市場への負荷も発生しておりました。 当社の年間のキャッシュイン額に相当するEBITDAは現在約270億円です(2027年1月期会社計画のEBITDAに相当)。この潤沢な毎年のキャッシュイン額を最大限有効活用し、自社キャッシュフローでのM&Aの開始、借入返済の開始と借入余力の増加、M&Aの規律を徹底した株式でのM&Aにより、資本市場への負荷を低減しながら、連続的なM&A活動を進めて参ります。

そもそもM&Aの規律を崩すこと自体が現実的にはほぼ不可能な構造となっており、当社が上場来で最も重視してきた「M&Aの規律」は変わりません。

理由は以下の2点です。

① 当社は、余剰資金を自己の裁量で自由に使える状態ではなく、M&Aのたびに資金調達の審査を受けざるを得ないため、規律なきM&Aを強行が実質的にできないこと

② 理論上、株価を無視した株式発行によるM&Aも可能性としては存在するが、今回のインセンティブは現金ではなく新株予約権であり、株価を上昇させなければ一切メリットが生じない仕組みなので、株価の向上自体が明確なインセンティブとなること

それぞれ説明させて頂きます。

①当社は、余剰資金を自己の裁量で自由に使える状態ではなく、M&Aのたびに資金調達の審査を受けざるを得ないため、規律なきM&Aを強行が実質的にできないこと

仮に、当社に潤沢な自己資本や手元現預金が存在していれば、自己判断だけで無理なM&Aを実行できるリスクがあるかもしれません。しかし、現実は異なります。

当社は創業から8年目、まだ7期分の決算しか積み上げていない発展途上の企業です。そのため、M&A実行のたびに債権者や投資家から資金調達とその審査を受ける必要があります。

特に当社が中心的に行う借入によるM&Aでは、債権者である金融機関は「ダウンサイドリスク」に厳格な目線を持っておりますが、当社は(株式投資家には非公開な)M&Aの詳細情報を債権者には共有した上で、資金調達の決裁を受けるプロセスを経ています。

このため、仮に我々が規律を無視した無謀なM&Aを志向しても、資金調達ができず、実行不可能となります。

→ 結果として、当社は常に「規律あるM&A」しか実行できない構造にあります。

もっとも、株式による資金調達について、念のため補足いたします。当然ながら実務上そのような事態はあり得ませんが、理論上のみを申し上げれば、上場企業である以上、株式価値を無視して強引に新株発行をして資金調達を行うこと自体は、絶対に不可能とは言えません。

しかしながら、そのような事態が現実に起こり得ない理由は、単なる倫理や信義則の問題ではなく、今回設計した新株予約権インセンティブが、そうした行動を経済合理性の面からも抑制する仕組みとなっているためです。②でご説明させて頂きます。

②理論上、株価を無視した株式発行によるM&Aも可能性としては存在するが、今回のインセンティブは現金ではなく新株予約権であり、株価を上昇させなければ一切メリットが生じない仕組みなので、株価の向上自体が明確なインセンティブとなること

今回導入するストックオプション(新株予約権)の設計自体が、M&Aの規律を崩すインセンティブを持たないことをご説明致します。

まず仮に、「EBITDA 750億円を達成すると『現金で』ボーナスを支給」というインセンティブだった場合、株価を犠牲にしてでもEBITDAのみを追求する動機が働きかねません。

しかし今回は新株予約権ですので、「発行時株価以上」でなければ行使できません。発行は本年度中を想定しており、そこで発行時の株価が確定致します(但し、業績条件及び在籍条件の両方を達成した場合のみ行使可能となるため、2030年1月期決算が確定するまで希薄化が発生することはありません)。

その発行時の株価を超えた額分だけが、インセンティブとなります。分かりやすく例を挙げると、たとえば株価@1,000円で1,000株割り当てられた役職員の場合、2029年1月末まで在籍し、2030年1月期にEBITDA 750億円を達成した際を考えます。

株価が1,000円のままだと、1,000,000円分の新株予約権が行使可能となりますが、その行使に際して1,000,000円を支払う必要があるので、インセンティブはゼロです。同様に、仮に株価が5,000円になっていたら、5,000,000円分となり、行使時に1,000,000円を支払うため、4,000,000円がインセンティブとなります。

つまり今回のインセンティブは「株価が上がって初めてメリットが生まれる」設計です。

加えて、特にM&A情報にほぼ常時触れている当社役職員は、外部株主の皆様と異なり、株式の売却には大きな制限があります。今から約5年後に初めてGENDA株式を行使可能となるうえ、行使時には最初に行使価格の支払いが発生します。

従って、株価がわずかにでも上昇すればよい、というものでもないことがご理解いただけるものと存じます。

以上の通り、利益成長とともに株主価値を極大化させること、より厳密には、「一株当たりの株式価値を極大化させること」が、役職員自身の利益にもつながる設計となります。

以上より、当社は、資金的制約に伴うM&A案件ごとの厳格な資金調達審査と、ストックオプションにおける健全なインセンティブ設計という二重の安全装置のもと、M&Aにおける規律を構造的に逸脱が困難な構造となっております。

たとえこれらの仕組みが存在しなかったとしても、私たちは今後も一貫して「規律あるM&Aによる成長」を志向し、加速させてまいります。 これからも株主の皆様をはじめ、すべてのステークホルダーの皆様に真摯に向き合い、着実かつ持続的な企業価値の向上に取り組んでまいります。引き続き、変わらぬご支援を賜りますよう、心よりお願い申し上げます。

結論、①定量面:北米における成長率が国内とは大きく異なること、②定性面:北米で日本IPを提供するプラットフォームとなり、日本のゲームセンターで起きた日本アニメIPによる変化を当社が北米で主導し、新たな市場を創り出すという戦略的意義が極めて大きいこと、が理由です。なお、当社のM&A方針に一切の変更はございません。

①定量面:北米における成長率が国内とは大きく異なること

まず、今回のEV/EBITDA 8.5倍という水準は、過去の国内案件と比較すると相対的に高いことは事実です。国内では、事業承継ニーズを背景に、魅力的なバリュエーションでのM&Aが可能なケースが多いのに対し、海外では必ずしも同様の環境にありません。

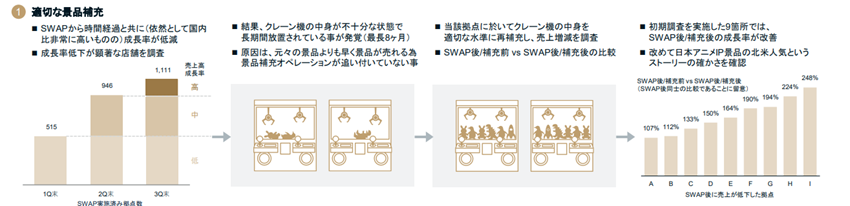

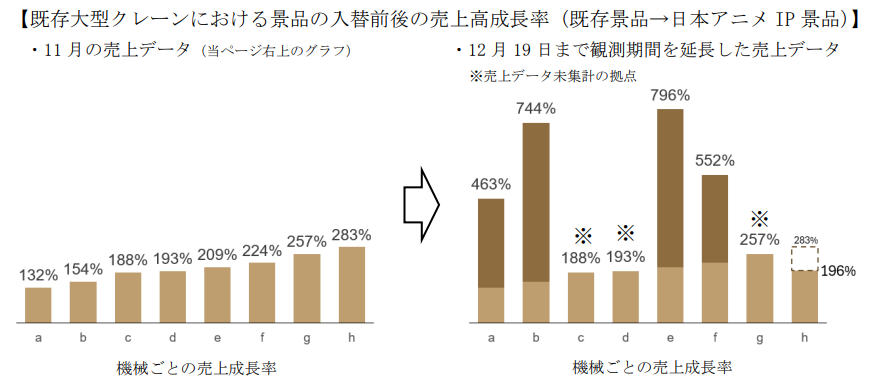

しかし、重要なのは表面上のマルチプルだけでなく、成長率を勘案して評価すべきという点です。たとえば、国内では、既存店の成長率は数%にとどまる一方、当社が国内でM&Aした案件では、過去に示した通りシナジーによって20〜30%の成長率を実現してきました。これに対し、北米で昨年取得したNENでは、既存店の成長率は「平均で+201%」という実績を上げており、国内とは全く異なる実績が出ております。

具体的には、今回の対象企業の直近EBITDAは18.2百万ドルですが、当社は中期的に35百万ドルへの成長を計画しています。仮にEBITDAが2倍に成長すれば、実質的な取得マルチプルは同様に1/2倍となります。将来的な成長を一切織り込まずに投資判断をするのも一つの規律ではあります。しかし、既に実績として現れている成長ポテンシャルを完全に無視するのは過度に保守的であり、むしろ株主価値の最大化に資する投資機会を逸するリスクに繋がります。

更に、株主価値の観点では、レバレッジを活用していることを忘れてはいけません。全社的なフリーキャッシュフロー(FCFF)に基づく投資の利回りは(相対的に国内案件が非常に高いのは事実ですが)絶対値としては十分確保できている上で、この案件では大部分を借入で賄う予定であり、株主向けのフリーキャッシュフロー(FCFE)は極めて高い想定です。

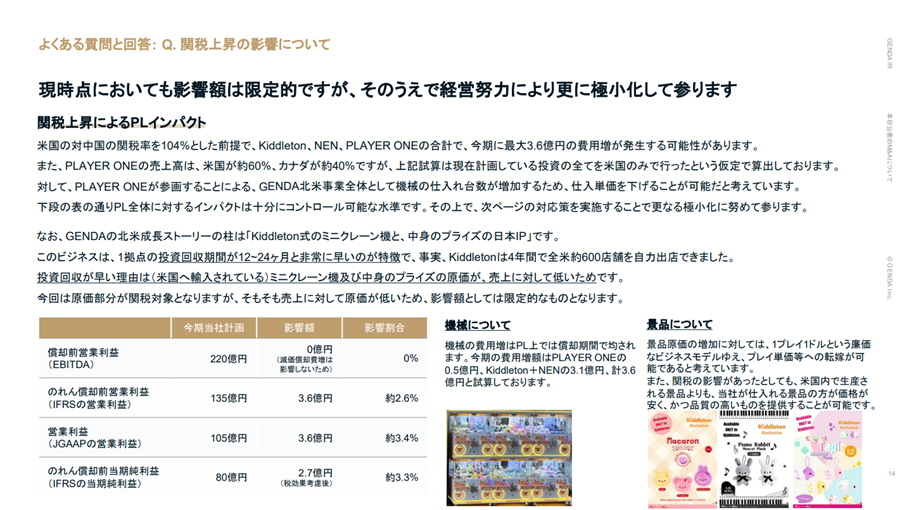

ここに関して、本日公表のCGSレポートを引用させて頂きますが、「Player Oneの買収ROI は、今期及び来期で予定されているゲーム機の入れ 替え・追加施策によるシナジー創出をドライバーに、FCFベースで約10%のCash ROIC水準と分析。また、買収資金の大部分を借入金で充当する予定(約8割で試算)で、買収ROEは中期的に約60%超まで高まると予想。これらから、資本コスト対比で十分な資本効率を連結可能とCGS は考えている。」(2025年4月30日Capital Growth Strategy社レポート(PLAYER ONE ROI分析)1ページ)

仮にレポートで想定されているROE 60%となれば、株主の皆様に十二分なリターンを提供できると考えており、経営陣として見逃すべき案件ではないと考えております。

② 定性面:北米で日本IPを提供するプラットフォームとなり、日本のゲームセンターで起きた日本アニメIPによる変化を当社が北米で主導し、新たな市場を創り出すという戦略的意義が極めて大きいこと

もともと対象会社はCINEPLEX社が保有しており、当時から当社のロングリストには入っていたものの、国内とは異なり北米でのソーシング力が不足していたため、直接アクセスすることはできていませんでした。結果として、当該事業は一旦PEファンドに売却され、直後に当社が取得する形となりました。

当然ながら、取得価格はPEファンドの取得時より高くなったものの、それでも合理性がある背景には、海外勢には難しい一方で日本勢である当社には可能である、日本アニメIPを活用したPMIによる成長戦略があります。当社は、既存のゲーム機コンテンツで業績を伸ばすのではなく、プライズゲームを活用した成長が可能となります。

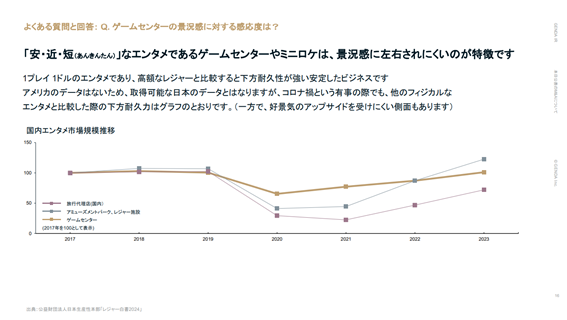

日本国内では、プライズゲームが急成長を始める2014年以前、ゲームセンター業界全体の市場は衰退市場でした。一方、それ以降は、プライズゲーム市場はコロナ禍を除き一貫して成長し、ゲームセンターは「日本アニメIPを軸とするプラットフォーム」へと変貌しました。

現在の北米のゲームセンターは、この2014年の転換点を迎える以前の国内ゲームセンターと同様、物理的な遊び場として機能しています。当社が、2014年以降に起きた日本で起きた、ゲームセンターの日本アニメIPのプラットフォームへの変革を主導することで、本件は当社にとって単なるM&Aではなく、「北米市場の未来」を創造する第一歩でもあります。

更に、日本アニメ市場は、海外消費が過去11年で7.5倍という急速に拡大を続けた結果、遂に2023年に歴史上初めて「海外」消費が「国内」消費を上回りました。そしてこの流れは、今後ますます拡大する見通しです。

それに対して、北米市場では、日本IPを活用したプライズゲームビジネスはまだ未成熟であり、供給が需要に追いついていません。今回のM&Aにより、当社は既に北米で120店舗のゲームセンターと約12,000箇所のミニロケを確保しました。北米の人口規模・経済力を踏まえれば、国内市場を大きく上回るポテンシャルがあり、この未開拓市場を日本アニメIPとともに成長させていく基盤を築いた形です。 以上の通り、今回の案件は単に価格だけを論じるべきものではなく、北米市場における成長率、日本IPを活用した未開拓市場の創出、将来的なロールアップ戦略、株主価値最大化に向けた長期的視点、を踏まえて、非常に意義深い投資判断であったと考えています。

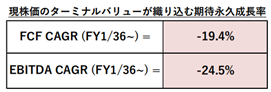

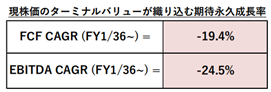

このレポートは、DCF分析で株価2,900円(当社の現在の株価)を得るには、どんな前提条件(具体的には永久成長率)を置けばよいか、を示したものとなります。

レポートの結論としては、DCF分析の永久成長率について、一般的には±1%という前提を置くところ、2,900円という結果を得るには、永久成長率▲19.4%という「低すぎる且つ現実的ではない」インプットを入力しないと説明できないため、「つまり、それだけ現在のValuationが割安だという分析結果」となることが示されています。(CGSレポートp1)

詳細を説明させて頂きます。

まずDCF分析は、ボトムアップで理論株価を算定する、コーポレートファイナンスの理論に最も基づいたアプローチです。

一方、欠点もあります。具体的には「特にFCFのターミナルバリューの前提(永久成⾧率)によって理論株価が大きく変動するため、分析結果が恣意的になりやすい」というもので、つまり永久成長率の入力値によって理論株価が大きく変わる、という点です。(CGSレポートp1)

今回はこの欠点を払拭しています。具体的には「リバースDCFは今の株価が織り込む永久成⾧率を逆算するため、投資分析上の恣意性を低減できるメリットがある」というもので、つまり、DCF分析で2,900円となるには、逆算すると永久成長率が何%になればよいか?を求めています(この「逆算」の部分が「リバース」DCFの所以)。(CGSレポートp1)

結果的にこの永久成長率は、DCF分析による理論株価⇄市場株価を繋ぐために逆算される被説明変数となり、恣意性が排除されます。

逆算された永久成長率が、冒頭の▲19.4%です。つまり、当社のフリーキャッシュフロー(以下、「FCF」)が(CGS社の10年分の業績予想期間後に)永久に毎年▲19.4%減少する、という前提を置くと、DCF分析で求められる株価が2,900円になる、ということです。これはEBITDA成長率では、当社のEBITDAが請求に毎年▲24.5%減益する、という前提になります。

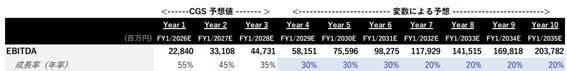

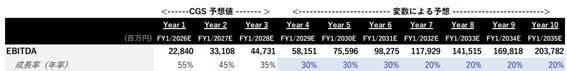

次に、CGS社の10年分の業績予想を見ていきます。上述の永久成長率は、CGS社の10年分の業績予想期間の後の成長率ですので、仮にその10年分の業績予想が非常にアグレッシブなものであれば、永久成長率が▲24.5%となることも当然となります。

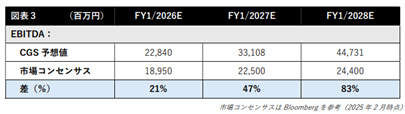

まず前提として、当社は上場後、償却前営業利益(EBITDA)を2024/1期で81億→2025/1期予想が130億→2026/1期予想が212億円と、2期連続でEBITDAは約+60%成長であり、今後も毎年同様の成長率をベンチマークとしてM&A活動を行っております。

一方、CGS社の予想値は、当社の目論見が失敗した場合を想定しています。具体的には、今期は+45%、来期が+35%、その次から毎年+30%、+20%と鈍化していくものとなっています。

上記の通り、当社の目指す姿から大きく下回った前提ではありますが、それでも10年分の業績予想だけで現在の時価総額を大きく超えてしまうため、2,900円を逆算するには、永久成長率を▲19.4%と急落させる他ない、という結果になっています。

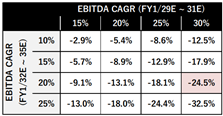

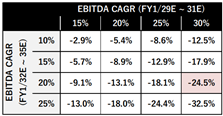

また、上記の10年の業績予想が、それでもまだ強い、との見方に対して、同レポートでは、EBITDA成長率の予想を更に下方修正した場合の永久成長率も逆算されています。

具体的には、下図上段の通り「4~6年目までのEBITDA成長率が15%」であり「7~10年目までのEBITDA成長率が10%」の場合、永久成長率が▲2.9%(表内の左上)が逆算されています。

当社の実績且つ目指している60%のEBITDA成長率が、45%、35%、15%、10%と鈍化し、つまり中長期的にはM&Aができずほぼオーガニック成長のみ、という業績予想でも、依然として▲2.9%という、一般的なDCF分析で使用される±1%対比で保守的な成長率となります。

以上の分析結果から「つまり、それだけ現在の株価およびValuationが割安だ」という結論となっています。(CGSレポートp2)

なお当社は、闇雲なM&Aを防ぐため、意図的に中期経営計画を出さずにM&Aの規律を保ち続けておりますが、社内ではEBITDAについて、現在の年率60%成長をベンチマークにしております。

従って、中長期的なEBITDA成長率が10~15%という、実質的にM&Aがほぼできないという想定はしておりません(「EBITDAとFCFの⾧期予想には、調査対象企業であるGENDAの意向は一切含まれていない」(CGSレポートp2))。

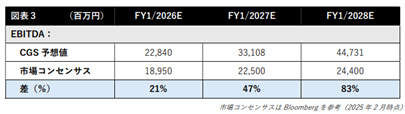

それに加え、「CGSでは GENDA に対する中⾧期の市場コンセンサス予想値は参考にならないと考えている。理由は、同社のM&Aについて、公表されたもの以外はコンセンサス予想にほとんど織り込まれていないと推定しているため」とされています(CGSレポートp4)。

事実、今期の2026/1期のEBITDA予想は、市場コンセンサスが189.5億円であるところ、当社は既に2026/1期のEBITDA予想が212億円となる旨を2024年12月24日のプレゼンテーションで公表しており、またこれは今後M&Aが1件も発生しなかった前提の予想値となります。

これらを踏まえ、レポートの最後には「GENDAの成⾧モデル上、今後のM&Aをほとんど考慮していないコンセンサスはあまり参考にならない。さらに言えば、コンセンサスベースで見えているマルチプルは、今後のM&AによるCF創出寄与を考慮していないということであり、実際にはもっと割安ということになる。今後のM&Aの増益貢献余地を概算値として予想に織り込んだ Valuationについては、CGS予想値に基づくマルチプルを参照されたい」と締めくくられています(CGSレポートp4)。

当社のビジネスモデルは国内市場では黎明期であり、バリュエーションには様々な見方があると考えています。しかし、今回のCGS社による恣意性を排除したDCFの分析結果は、当社の市場株価の水準が、理論的には導けない水準であることを示しております。

今後も、いち早く遂行しキャッシュフロー創出力と株式価値・企業価値を高め、連続的な非連続な成長の果実を投資家の皆様にお届けできるように邁進致します。

参考:2025年2月12日「Capital Growth Strategies社レポート(バリュエーション分析)」https://capital-gs.co.jp/wp-content/uploads/2025/02/3aa496568a69e0fcd0306f1f071c497d.pdf

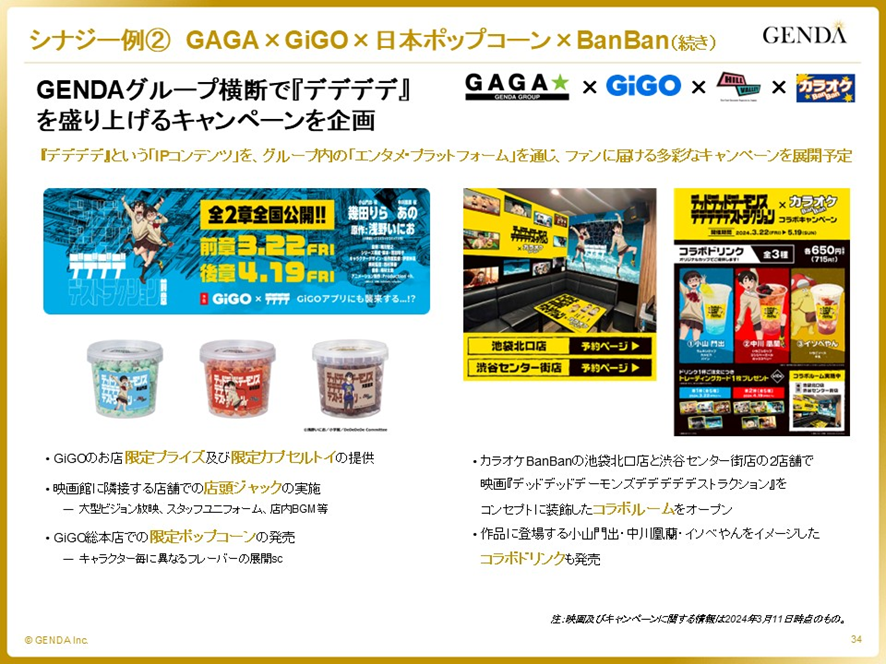

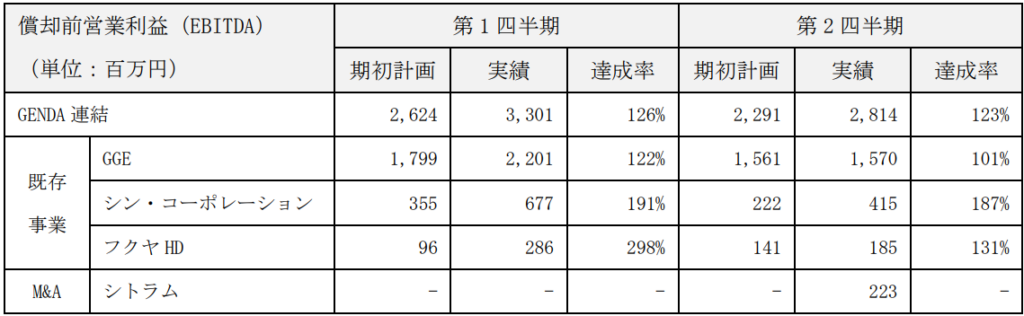

2024年2月、全国に「カラオケBanBan」ブランドでカラオケボックスを展開するシン・コーポレーションが、GENDAに加わりました。同社が運営するカラオケ事業は、グループイン後のPMIが奏功し、期初計画と比較して第3四半期時点で大幅な増益を達成しています。また、シン・コーポレーションはグループイン1年目にして、設立35年となる今期に最高益を達成する見込みです。

今回、「カラオケ時遊館」のグループインにより、合計約390店舗のカラオケボックスを展開することとなりました。カラオケ領域ではPMIとして、グループでのシナジーを発現するべく売上向上施策及びコスト削減施策を行ってまいりました。

【売上向上施策】

- ゲームセンターとの複合店舗の開発・新規出店

(2024年12月10日開示「2025年1月期 第3四半期決算説明資料」26ページ)

こちらは、もともとカラオケBanBanのみで2階分を営業していた桑名店の建屋を、1階をGiGO + 2階をカラオケBanBanとした初の複合店です。結果、同じ建屋を使いながら、GiGOとカラオケBanBanとなったことで、売上が前年同期比の2.2倍になりました。

カラオケ事業自体が、当初予算を大幅に上回っていることは既報の通りですが、これらの本格的なシナジー効果により、更なる成長余地があると考えており、今回の23店舗のM&Aに際しても、ロールアップM&Aの醍醐味が発現できると考えております。

- IPコラボレーションの展開、F&B領域の飲食商品の提供による売上の相互拡大

(2024年3月11日開示「2024年1月期通期決算実績及び2025年1月期業績予想」34ページ)

- GENDA IDを活用した顧客囲い込み施策の強化

- ゲームセンターとの近隣店舗間での相互送客

店舗間相互送客は、1km圏内の双方の店舗で6月より送客施策を実施しておりました。対象店舗は、GiGO 75店舗、カラオケBanBan 67店舗で、サービスチケット配布や、施策ポスター掲示をしておりました。

【コスト削減施策】

- GENDA一体での消耗品等の共同購買など、ロールアップM&Aの妙味であるコスト効率化

- GENDAのグループファイナンスによる資金効率化

バリュエーションの観点では、カラオケボックスはゲームセンターに比べ、機器の更新投資が少なくて済む為、投資回収期間が短いという特長を有しています。具体的には、ゲームセンターのEBITDAからフリーキャッシュフローへの転換率が約50%であるのに対し、機械投資やメンテナンスCAPEX(維持更新投資)が少ないカラオケボックスでは同指標が約70%に達します。このため、仮にゲームセンターとカラオケボックスのM&Aが同じEV/EBITDA倍率で実施された場合、カラオケボックスの方が投資回収期間は短いというメリットがあります。

今回の「カラオケ時遊館」の取得では、EV/EBITDA倍率が7x台(直近実績値)となりましたが、上記EBITDA to FCFに鑑みると、ゲームセンターにおけるEV/EBITDA倍率5x台のM&Aと投資回収期間が同程度です。さらに、上記のバリュエーションは「同事業23店舗単体」の「前期実績値」に基づいていますが、これを「連結約390店舗」で「グループシナジーが発現し」、さらに「コロナ禍後の客数回復基調」の「来期以降の業績」で評価すると、回収期間はさらに早期化する見込みです。

なお、上記の「EBITDA to FCF」はEBITDAとFCFの割合(FCF÷EBITDA)を示しています。その背景として、実際の投資回収の原資はEBITDAではなく、そこから税金やメンテナンスCAPEXを控除したFCFとなるため、M&Aの成否の判断に投資回収を据える当社として重要な投資判断基準としております。

一方で、FCFは単年のCAPEX額で大きく変動する為、簡易的にEV / EBITDA倍率を参考指標とするのが一般的ですので、開示が可能な場合にはEV / EBITDA 倍率を開示しております。

当社は、適切なバリュエーションでの投資を最優先にしております。また適切なバリュエーションでエントリーしやすくPMIの型が出来上がっているゲームセンターのロールアップをM&A戦略の一丁目一番地としていますが、現在予算対比で大幅に上振れしているカラオケ事業のロールアップも投資回収効率の観点から大きな意義を持つと考えています。

世界一のエンタメ企業を目指す当社は、M&Aのターゲットを市場規模が5,400億円のゲームセンター業界に限定することなく、エンタメ業界全体をターゲットとしております。エンタメ業界の各社が同一企業群となることで、実態的には無数のクロスセルのシナジーが発生しており、結果的にゲームセンター以外でもグループイン後で大きく業績が伸びております。

ゲームセンターではない会社で、連結への影響が大きい具体例として、フクヤ及びシン・コーポレーションがありますが、M&A直後の1期目となる今年度で、それぞれ創業71年来・創業35年来の最高益の達成が確実となっております。これは、シナジー無しでは説明が困難だと考えております。

その前提ではありますが、M&Aにおいて、シナジーやPMIはあくまで手段であり、目的ではありません。M&Aを成功させるために目的とすべきは「M&Aにより獲得したキャッシュフロー総額が、支払ったM&A対価を上回ること」です。それに対して、シナジーやPMIを目的としてしまうという「手段の目的化」がM&Aの失敗の典型例だと考えております。以下、詳細についてご説明いたします。

・当社に於けるM&Aの失敗は、M&Aの結果として資金を減らしてしまうこと

まず、当社に於けるM&Aの失敗の定義を記載させて頂きます。当社に於けるM&Aの失敗の定義は「M&Aにより獲得したキャッシュフロー総額が支払ったM&A対価を下回ること」、つまりM&Aをしたことで結果的に資金を減らしてしまった状態を指します。その理由は次の通りです。

株式会社である以上、株式価値の最大化が求められます。株式価値の最大化には企業価値の最大化が必要です。企業価値の最大化にはキャッシュフローの最大化が必要です。それにも関わらず、「M&Aで支払った金額>M&Aで獲得したキャッシュフロー総額」となるのは、M&Aを行った結果キャッシュフローを失ったことになるので、株式価値を毀損します。

当社では、株式価値を毀損するようなM&A、つまり「M&Aにより獲得したキャッシュフロー総額が、支払ったM&A対価を下回ること」を「M&Aの失敗」と定義しております。換言すれば、「M&Aにより獲得したキャッシュフロー総額が、支払ったM&A対価を(現在価値ベースで)上回ること」が「M&Aの成功」の定義となり、これを目的化しております。

・M&Aの失敗の典型例は、シナジーやPMIを目的としてしまう「手段の目的化」

M&Aによる目的は上述の通りであり、シナジーやPMIはあくまでキャッシュフローを増加させる手段となります。しかし、「シナジーやPMI」という手段を目的としてしまう「手段の目的化」が、M&Aの失敗の典型例だと考えております。具体的には「既存事業とシナジーが出そうだしPMIで伸ばせそうだから(取得価格に関わらず)M&Aをする」ということです。

特定の分野でM&Aを積極的に続けた際に、シナジーが出そうだ、という理由だけで、取得価格を気にせずM&Aを続けてしまうと、実際にシナジーが出たとしても、取得価格がそれを上回るほど高く、結果的に投資回収に失敗するケースがあります。あくまでキャッシュフローを目的化すべきであり、シナジーやPMIを目的化することは、M&Aの失敗の典型例となります。

・M&Aに於いて、シナジーの目的化による失敗が起きやすい背景

そういった失敗が起きやすい背景には、M&Aの持つ以下の特性があると考えています。

・高い金額を支払ってさえしまえばM&Aが容易にでき、直後にPLを増加させられる

・一方で、取得価格が適切だったかが判明するのは、M&Aから数年後である

・M&Aは工数が多いためサンクコストが大きく、現場はできることならM&Aを完遂したい

・その解決策として、シナジーを大義名分として、取得価格に対する牽制機能が甘くなる

という特性です。この誘惑に負け「シナジーが出そうだから(多少高値に目を瞑って)M&Aをしよう」という、手段の目的化が典型的な失敗の原因となっていると当社は分析しております。

・シナジーやPMIは大丈夫か?という疑問の前提は「M&A=割高である」という思想

M&Aに際して「シナジーやPMIは大丈夫か?」という一般的な疑問があります。この疑問の根柢にあるのは「M&Aにおける取得金額は、対象会社単独のキャッシュフロー対比では基本的に割高であり、シナジーやPMIにより対象会社のキャッシュフローを増加させないとそもそも回収できず、M&Aが失敗に終わる」という考え方です。

しかし、M&A=割高である、という前提は、正しい前提ではありません。当社のターゲットであるエンタメ業界では、業歴が長く安定した業態、ネットキャッシュのバランスシート、事業承継ニーズなど、M&Aに適した構造が存在しております。詳細については、下記スポンサードリサーチレポートをご覧ください。

(参考:2024年10月18日「Capital Growth Strategies(イニシャルレポート)」)

・GENDAは、投資会社のM&A目線を用いて、エンタメ領域に特化したM&Aをする事業会社

当社としては、シナジーやPMIありきでM&Aをするのではなく、あくまで適切な価格でのM&Aを最重要視しております。キャッシュフロー増加を目的としないとM&Aは失敗となり、それが担保されるかどうかが投資判断軸となります。前述の誘惑を認知したうえで、手段の目的化を避け、株式価値の理論に忠実な投資を心掛けております。

そのうえで、クロスセルのシナジーが無数に発生しております。実際に発生しているシナジーの具体例をQ2で、それゆえにGENDAは投資会社ではなく事業会社であるということをQ3で、コングロマリットの合理性をQ4で、そしてGENDAの戦略とAspirationの「世界中の人々の人生をより楽しく」との繋がりをQ5でご説明させて頂きます。

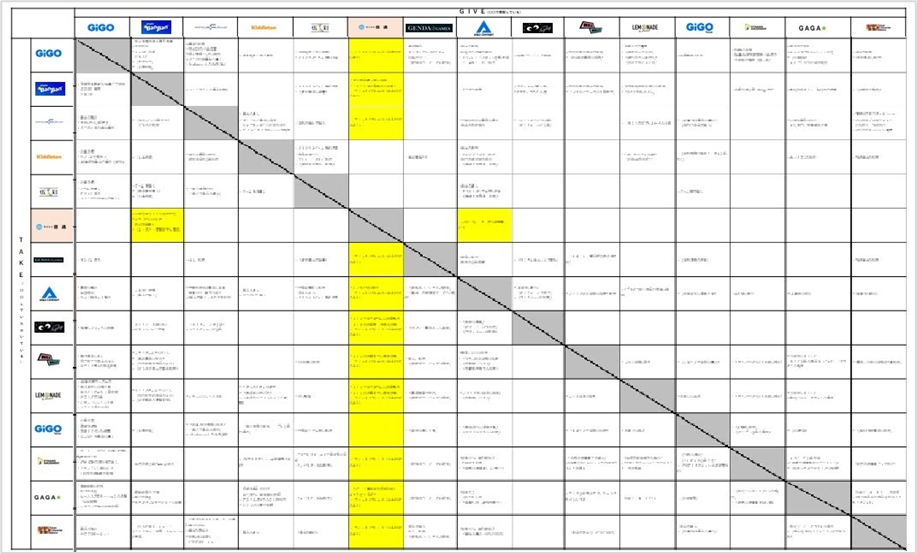

当社ではグループ内で無数のシナジーが発生しており、当社ではそれを細部まで言語化しております。添付は社内の経営会議で使用している最新のグループシナジーテーブルです。

あくまで一例ではありますが、ご紹介させて頂きます。

たとえば、ゲームセンターとカラオケは、一見異なるビジネスや客層であるように見えて、新規出店の考え方は同じであり、空きテナントの情報量が重要となります。今まではゲームセンター約330店舗の運営企業としてテナント情報を集めていた中、カラオケ約360店舗が加わり、カラオケ側のテナント情報を含めて店舗開発を一体化することで、店舗開発能力が向上しています。

またそれにより、カラオケでは出店の採算が合わないがゲームセンターなら可能(或いはその逆)ということも可能となりました。既存店でも、カラオケ単体ではスペースが広すぎる店舗をゲームセンターに変えて収益性を改善するなども行われています。また、店舗立地が重複している地域では、両者の割引クーポンを配布して新規の来客を喚起しております。

プライズ企画のフクヤは、ゲームセンターのバリューチェーンの上流に位置しておりますが、GiGOの業容拡大のみならず、GENDAとしてKiddletonやNENを通して北米に日本のKawaii商品の需要を大きく創出したことで、取引量が飛躍的に上昇しております。M&Aなかりせば外部に流出していた利益を連結化で取り込むことだけでも大きな株式価値の向上効果がありますが、商品ごとの売れ行きも適時に共有しており、細かい軌道修正が可能となっております。同様のことはプライズの商社機能を持つアレスにも発現しております。

レモネードやクライナーについても、単体では難しかった営業機能が飛躍的に向上しました。グループインにより、カラオケBanBanでは約360店舗全店のグランドメニューでレモネードとクライナーの商品が流通しており、既存のゲームセンターでも出店をしております。また、ゲームセンターがショッピングセンターに新規出店する際にも相乗りが可能となっております。

更にカラオケ機器の流通を行う音通が加わったことで、カラオケBanBanとの取引高が向上し、そしてそれにより本来であれば社外に流出していた利益もグループで取り込むことができております。また、音通の顧客であるナイトマーケット向けにクライナーの営業が可能となりました。クライナーを扱うシトラム社は、M&A前は社員ゼロで営業機能を有しておりませんでしたが、追加コストなく、多方面での販売チャネルにアクセスが可能となっております。

映画配給会社のGAGAも、配給映画について、池袋サンシャイン60通りに面する「GiGO総本店」の大型デジタルサイネージで大々的に宣伝したり、ゲームセンターの店員が映画広告を載せたTシャツを着たり、カラオケでは映画のキャラクターの部屋や飲食物を用意したりと、こちらもまた単体では困難であったクロスセルのシナジーを無数に発現しております。

以上は、言語化されているシナジーの一部の抜粋ではありますが、様々なシナジーが出ている理由は、幅広く見えるエンタメ領域も、大局的に見れば、上流領域の「コンテンツ」から下流領域の「プラットフォーム」まで、お客様(エンタメのファンであるユーザー)視点では地続きであるためです。「IP→プラットフォーム→ファン」というエンタメ業界の構造に基づき、無数にクロスセルのシナジーが存在しております。

ゲームセンターのロールアップM&Aによるシナジーはもちろん存在しますが、ゲームセンターに限定したM&Aよりも更に、地続きであるエンタメ領域に特化したM&Aには多くのシナジー創出余地があります。以上の観点から、GENDAならではのエンタメ経済圏による、エンタメコングロマリットの形成には多くのメリットがあると考えております。

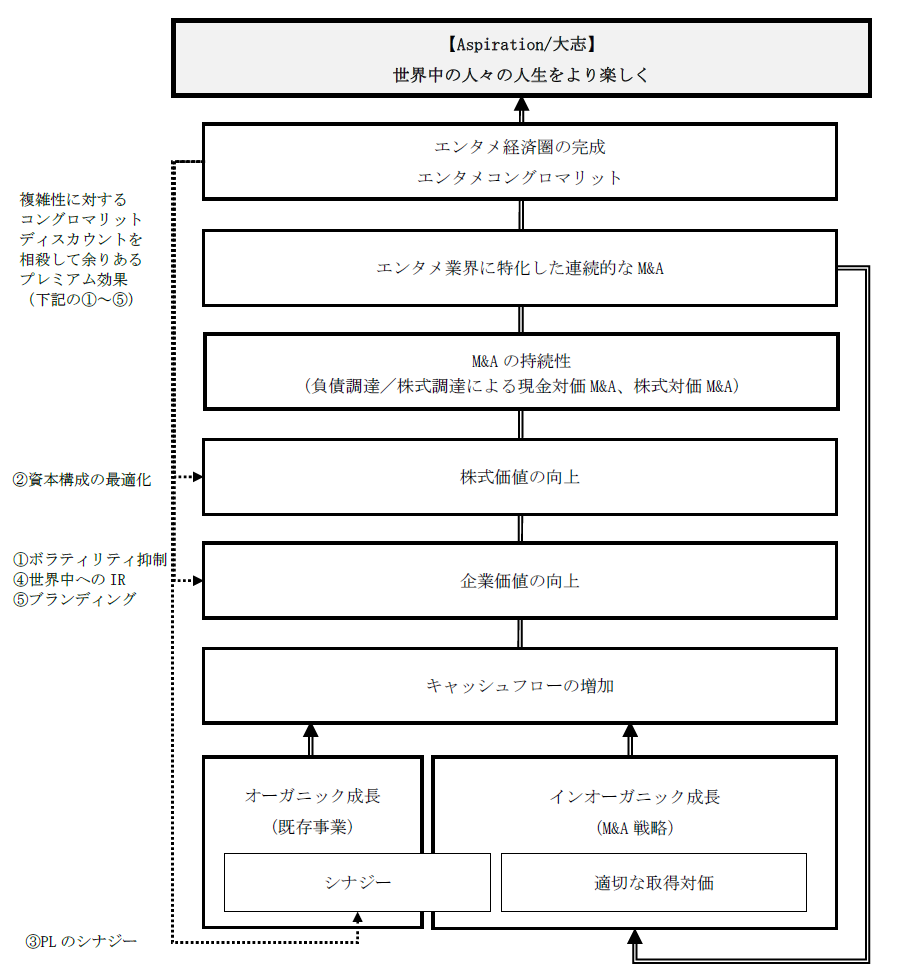

結論、GENDAのエンタメ経済圏では、コングロマリットによる複雑性に対するディスカウントを相殺して余りある「コングロマリットプレミアム」が実現できると考えております。以下に詳細を説明させて頂きます。

・コングロマリットディスカウントとは

複数の事業を持つ会社の企業価値が、個別の事業の事業価値の合計より低く評価される現象です。これは基本的に投資家が「わかりにくさ」を嫌うことから起こります。

・GENDAでは、コングロマリットプレミアムが実現できると考える理由

GENDAは真逆の「コングロマリットプレミアム」を実現させていきたいと考えています。つまり個々の事業の価値の合計よりも、グループ全体の価値の方が高く評価され続ける状態です。なぜそれを実現できるのか、以下5点で説明します。

①ボラティリティの抑制:企業価値の増加(と、それによる株式価値の増加)

「個々のエンタメ企業は低く評価されている」

エンタメは千変万化、栄枯盛衰であり、今、世の中に受け入れられているものが「来年も再来年も受け入れられるか」「売上利益を維持できるか」という視点で、ボラティリティを避ける投資家からは低く評価されやすい傾向にあります。個々の事業ではボラタイルだとしても、GENDAでは適切な事業ポートフォリオを形成することにより、このボラティリティを超越していきます。つまり「個々の事業では良くない年もある可能性はあるが、グループトータルでは毎年力強く成長しつづける」という状態を作ることを目指しています。

→ 各社単体に投資するには、ボラティリティを許容する必要がある分、期待リターンが上昇し、資本コストも高くなります。しかし、エンタメコングロマリットを形成することで、GENDA全体としてボラティリティが減少し、資本コストが減少します。キャッシュフローの割引率である資本コストの減少により、キャッシュフロー総額の現在価値が上昇し、企業価値が上昇します。

②資本構成の最適化:株式価値の増加

「個々のエンタメ企業は不必要なキャッシュを持っている」

①と同様の理由で、個々のエンタメ企業自身も「将来のボラティリティ」に備えて、当面不必要なキャッシュを持つことが多くあります。GENDAではグループ全体で資金をマネジメントすることにより、急な資金需要には備えつつ、残りの資金を次の成長の為の投資に回していきます。

→「モジリアーニ・ミラーの命題(MM命題)」に基づくと、MM命題の第1命題では「完全な資本市場では資本構成は企業価値には影響を与えない」ことが理論的に証明されています。

一方で、企業価値が一定であっても、資本構成によって株式価値を増加することができます。余剰資金の活用、及び、適切な負債活用により、最適資本構成に近づく事で、株式価値を増加させることができます(また、現実は完全な資本市場ではなく、税金や倒産リスクが存在する為、最適資本構成の追求により企業価値も増加します)。また、各社単体では出会えなかった金融機関とも連結ベースで取引が可能となり、株式対比で資本コストの低い負債の有効活用が可能となり、これもまた企業価値増加に繋がります。

③PLシナジー:企業価値の増加(と、それによる株式価値の増加)

グループ内で無数のクロスセルシナジーの実現

Q2で記載した、地続きのエンタメ業界で発生する無数のクロスセルシナジーが発生します。

→ 子会社各社のPLの改善により、キャッシュフローが増加し、企業価値が増加します。

④世界中へのIR:企業価値の増加(と、それによる株式価値の増加)

投資家への丁寧で真摯な説明

GENDAでは世界中の投資家への説明に力を入れています。個々の企業のままでは出会えなかった投資家へ、それぞれの事業の魅力とグループの魅力をしっかりと理解して頂く努力をし続けていきます。

→ 世界中に投資家層を広げていくことで、資本コストの低い投資家や資金と出会うことが可能となり、資本コストが下がることで、企業価値が増加します。

⑤ブランディング:企業価値の増加(と、それによる株式価値の増加)

GENDAのファンになってくださる方を増やしていきます。それにより採用、出店、仕入れ、販売、事業提携、M&A、資金調達等、あらゆる面で個々の企業が個別に動いた時以上の効果をグループとして実現していきます。

→ ①~④以外の点で各社のPL改善や資本コストの減少により、企業価値が増加します。

GENDAがコングロマリットとなることで、一定の複雑性によるコングロマリットディスカウントの発生は避けられないかもしれません。しかし、エンタメ特有の事由も含めた上記①~⑤のような企業価値や株式価値の増加の効果が存在し、それらがディスカウントを相殺して余りある効果を発揮し、結果的に個々の事業の価値の合計よりも、グループ全体の価値の方が高く評価され続けるコングロマリットプレミアムが生じると考えております。

当社は、投資会社ではなく事業会社です。当社は事業会社でありながら、投資会社と同様にM&Aを戦略の中心に据えており、投資会社と同様の判断基準でM&Aを行いますが、対象領域はエンターテイメント領域に限定しており、実態的にはエンタメ領域で無数のシナジーが発生しており、投資会社ではなく事業会社であると考えております。

まず、投資会社と事業会社の定義をする必要があるため、当社の考えに基づく定義を記載させて頂きます。

・当社の考える「投資会社」の定義について

シナジーに関係なく、投資として成立する、つまりM&Aによるキャッシュフローが増加するならばM&Aを選択する、というのが投資会社です。投資会社がM&AをしたA社とB社について「両社は何ら関係ないが、なぜそれぞれM&Aをしたのか?」という疑問を持つ人はいません。なぜなら投資会社は「A社、B社、それぞれが独立の投資として成立する(投下資本対比でキャッシュフローを回収できる)からだ」という前提が存在していることが自明だからです。

・当社の考える「事業会社」の定義について

特定の領域で事業をし、それぞれシナジーを生み、単独の会社として存在するよりも多くの価値を生み出す状態の会社だと考えております。事業会社もM&Aをすることがありますが、事業会社がM&Aをすることだけをもって、投資会社と見做されることはありません。あまりに無関係な業界のM&Aをし続ける場合はそのおそれがありますが、あくまで単独で事業を行うよりも同一グループで行う方がシナジーが存在する場合は、事業会社として見做されると考えております。

・GENDAは投資会社と同様の判断基準でM&Aを行う事業会社

当社は事業会社でありながら投資会社と同様にM&Aを戦略の中心に据えており、投資会社と同様の判断基準でM&Aを行いますが、対象領域はエンターテイメント領域に限定しており、実態的にはエンタメ領域で無数のシナジーが発生しており、投資会社ではなく事業会社であると考えております。

投資会社として、全く無関係な企業を複数保有する場合は、通常のコングロマリットディスカウントにより、各企業群の企業価値の合計よりもグループ全体の企業価値が低下するケースはあります。一方、GENDAでは上述のコングロマリットプレミアムにより、事業会社としてM&A戦略を行うメリットを享受して参ります。 また、PERなどのマルチプル指標は、理論的には成長率によって計算されるため、M&Aによる高い成長率を維持することで正当化して参りたいと考えております。

本資料の記載に基づく、GENDAの戦略とAspirationの関係は以下の通りです。

GENDAは、人が人らしく生きるために「楽しさ」は不可欠と考え、「世界中の人々の人生をより楽しく」を Aspiration(アスピレーション=大志)に掲げております。

GENDAはこのAspirationを叶えるため、「2040年までに世界一のエンタメ企業になる」ことをVision(ビジョン=野望)とし、達成のための成長戦略として「エンタメ業界でのM&A」を通じて「連続的な非連続な成長」を続け、「GENDAならではのエンタメ経済圏の完成」を目指しております。

事業ポートフォリオを多様化することにより、千変万化、栄枯盛衰なエンタメ事業のボラティリティを超越するとともに、GENDAがエンタメコングロマリットとなることで、個々のエンタメ企業に無数のシナジーが生まれ、新しい価値を生み出し続けてまいります。

当社が行っているロールアップM&A戦略の実態、及びそれに伴う非連続な(キャッシュフロー増大による企業価値向上を通じた)株式価値の成長を、投資家の皆様に言語化する目的で、Fidelity社を中心に海外機関投資家のキャリアを有するCGS社代表取締役の信実氏にご作成頂きました。

その結果、M&Aの企業として重要な「投下資本」に対する「投資回収」の指標(=Incremental ROI)が同業他社対比で最高水準である一方、成長率を加味したEV/EBITDAマルチプルを比較すると、同業他社対比で約70~80%ディスカウントされている、という結果となりました。

同業他社の選定と成長率予想はCGS社に基づく一方、上記分析は実際の時価に基づく機械的な計算結果であり、投資家様へのアップサイドを定量的にご提示できたと考えております。以下にて、具体的な要旨を申し上げさせて頂きます。

当社はM&Aを本業とする会社として、上場以来一貫して「適切なバリュエーションでのM&A」を強調して参りました。具体的には、M&Aによる「投下資本」(≒対象会社のEV)に対する「投資回収」(≒対象会社のEBITDA)を重視していることを強調しておりました。

しかし、これまでのIRでは、M&A後の対象会社のEBITDA成長にのみ焦点を当てておりました。たしかに、対象会社のキャッシュフローが増加し投資回収が進むことは一方的に良いことですが、これはあくまで手段であって目的ではなく、最大の目的である「投下資本」に対する「投資回収」の効果測定ができておりませんでした。

そこで今回のレポートでは、「投下資本」に対する「投資回収」の効果測定をするため、対象会社個社ではなく、GENDA連結の(M&Aによる)バランスシートの増加分(≒EV)を「投下資本」、(M&Aによる)営業キャッシュフロー(≒EBITDA)の増加を「投資回収」、として「営業キャッシュフロー増加額 ÷ 投下資本増加額」(=「Incremental ROI」)を測定し、同業他社と比較頂きました。

同業他社は「成熟市場でのロールアップ型のM&Aを成長戦略としているグローバル企業(CGSレポートp19)」と定義されております。同業態を大規模に行う企業は米国に多数存在し、その中でも産業廃棄物サービスでロールアップM&Aを行うWaste Management(Incremental ROI約20%)、葬儀サービスでロールアップM&Aを行うService Corp International(同約8~9%)、害虫駆除業界でロールアップM&Aを行うRollins(同約25%)、及びM&Aでの成長を実現する代表企業としてのDanaher社(同約10%)が採用されております。

対して、当社の同指標は約25%であり、同業他社比較で最高水準という分析結果となりました(「ロールアップ型のM&A成長戦略をとるグローバル企業と比較しても非常に優秀な数字(p18)」)。従って、同業他社対比でバリュエーションが割高であっても正当化されることが定量的に示されています。

しかし、成長率対比でのEV/EBITDAマルチプルを計算すると、Waste Managementが1.5x、Service Corp Internationalが1.1x、Rollinsが2.5xであるところ、当社は0.3xとなっていることが指摘されています(「比較対象企業より約70~80%ディスカウントされており、客観的に見て割安感が強いと分析している(p1)」)。

成長率対比でのEV/EBITDAマルチプルとは「EV/EBITDAマルチプル÷EBITDA成長率」で計算されます。似たようなアプローチとして「P/Eマルチプル÷EPS成長率」で計算されるPEG(Price/Earnings-to-Growth)が一般的ですが、この分析をEBITDAで行ったものとなります。この考え方の背景にあるのは、成長率が高い会社の方が高いマルチプルが正当化される、という考えです。具体例を挙げさせて頂きます。

仮にA社とB社が同じEBITDA(例:100億円)であるとき、A社はEBITDA成長率が毎年10%(110億円、121億円、133億円・・)で成長するのに対し、B社が同20%(120億円、144億円、173億円・・)で成長する場合、3年だけでもA社のEBITDA成長は1.3x、B社は1.7xと大きな差が出るため、企業価値はA社<B社が正当化されます。結果的に、現時点におけるEBITDAがA社=B社でも、企業価値はA社<B社であることから、両者の割り算で計算されるEV/EBITDAマルチプルもA社<B社が正当化されます。

また、成長率だけでなく、キャッシュフロー創出力を測定した数値(CGS社レポートに於けるIncremental ROI、ROIC、営業CF転換率など)などが高ければ、高いマルチプルも正当化されます。

なぜなら、EBITDAはキャッシュフローに近い概念ですが、実態的にはそこから(税金と)事業を維持するために必要な投資(メンテナンスCAPEX)を考慮した定常的なフリーキャッシュフローこそが、理論的な企業価値に影響するためです。つまり、EBITDAが同額でも、EBITDAからキャッシュフローへの転換率が高い企業の方が、理論的な企業価値は高くなるためです。

その観点でCGSレポートでは「同社の投下資本は、2022年1月期から2024年1月期まで約155億円増加。これに対し、同社は営業CFを同期間で約29億円、2025年1月(CGS予想)まで含めると約38億円積上げる計算になる。つまり、過去のIncremental ROIは約20~25%のレンジであり、これはCGSの長年の投資経験上優秀な数字である(p18)。」と評価頂いております。

また、その前提に基づいた上で「GENDAのCGS予想モデルに基づけば、同社の利益成長あたりの期待FCF総出力は、Rollinsレベルとはいかない(オーガニック設備投資の必要性とCash ROICが大きく異なる)までも、Waste Managementのそれと比較的近しい数値である。(中略)現在株式市場がGENDAに許容しているEBITDA 1%あたりのマルチプル(0.3x)は、同社の中長期的なFCF総出力を客観的に見ても割安であり、今後の期待成長率を踏まえれば現在のEV/EBITDA倍率には大きな拡大余地が存在し得る(p20)」という分析を頂いております。

なお、CGS社のレポートではEV/EBITDAマルチプルを中心に、徹頭徹尾キャッシュフロー創出力に基づいた評価が行われておりますが、当社としてもM&Aを本業とする会社の評価には(一般的なPERに対比して)キャッシュフローに基づくバリュエーションであるEV/EBITDAがより経営実態を表しており、適していると考えております。

なぜならば、ロールアップM&A型の企業は、自社及び対象会社のキャッシュフローに依拠して資金調達をしてM&Aを繰り返しますが、資金調達ができないとM&Aができなくなり、結果的に企業価値や株式価値の成長が止まってしまいます。

換言すると、キャッシュフロー自体が成長の源泉であり、今後の成長可能性を示唆する指標となります。キャッシュフローを簡易的に示すうえで最も一般的な指標であるEBITDAを、当社の重要視するKPIとして今後も投資家の皆様にお示しして参ります。

なお、PERについては、キャッシュフローに基づいた評価をする観点、及び海外企業と比較する観点から、当社ホームページ記載の(疑似的なIFRSの当期利益である)「のれん償却前当期利益に基づくPER」がより実態を表していると考えておりますので、ご参考までに当社ホームぺージに記載しております。

成長の定義について

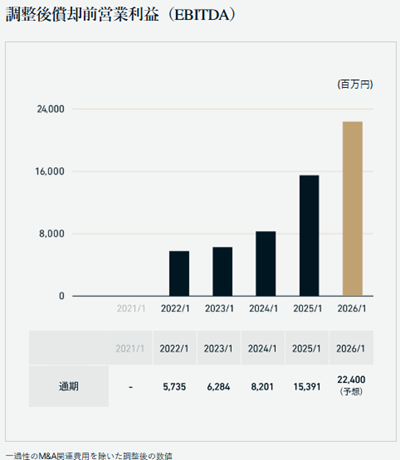

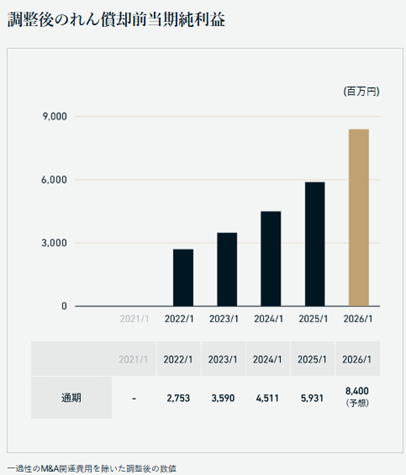

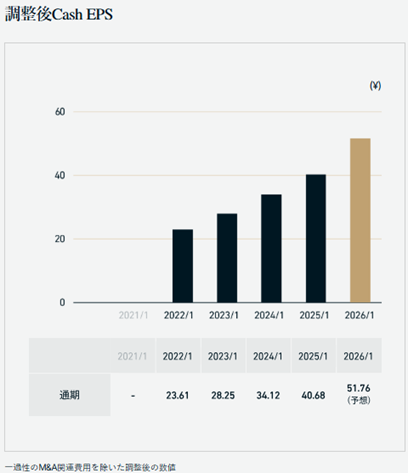

成長は「一株当たり株式価値(Cash EPS)」の成長であり、そのKPIとしてキャッシュフローを簡易的に示すうえで一般的な指標である「償却前営業利益(EBITDA)」を採用しております。

GENDAの成長の再現性について

①投資回収の極大化:シナジー効果による各社のキャッシュフローの成長

→①②が結果的にもたらす「フライホイール効果」

②投下資本の適切化:適切なバリュエーションでのM&A

③レバレッジ効果:低金利を活用した負債調達

以上の3点によって、GENDAの「一株当たり株式価値(Cash EPS)」の成長が今後も再現可能であると考えております。以下にてそれぞれ詳細をご説明させて頂きます。

①投下資本の適切化:適切なバリュエーションでのM&A

株価算定には様々なアプローチがありますが、理論的なアプローチの1つにDCF法があり、「将来キャッシュフロー総額(の現在価値)から純有利負債を控除した株式価値を株数で割ったもの」が「一株当たり株式価値」、つまり株価の理論値が計算できるとされています。

この中で、株式価値に最も大きな影響を与える説明変数は「将来キャッシュフローの総額」です。将来キャッシュフローに対する考え方は、大きく分けて2通り存在します。具体的には、追加投資を行うことで目の前のキャッシュフローを犠牲にして将来キャッシュフローを成長させるか、追加投資を抑制して目の前のキャッシュフローを最大化して株主に還元し、将来のキャッシュフローは安定したものとするか、です。

前者のように、追加投資をして目の前のキャッシュフローを犠牲にする場合は、投下資本と同額以上のキャッシュフローを将来的に生んで投資回収をしないと意味がありません(投下資本<投資回収)。更には、上場企業に求められる資本コストを加味して同額以上である必要があるため、絶対額としては同額を有意に上回る必要があります(投下資本<<投資回収)。

追加投資により将来キャッシュフローを増加させる手段は大きく分けて、オーガニック成長(新規出店)とインオーガニック成長(M&A)の2つがあります。この2つは異なるように見えますが、「投下資本に対して投資回収をする経済活動」という観点では、理論上は同じ経済効果となります。

そこで当社は、オーガニック成長(新規出店等)のために一単位の資金を投下することと、インオーガニック成長(M&A)のために一単位の資金を投下することを、同じ「追加投資」として効果測定をしております。具体的には、IRRで資本効率性(≒投下資本に対する投資回収の早さも加味した収益性指標)を測定しております。また株主様へのリターンを正確に判断するため、負債活用によるレバレッジ効果を加味したEquity IRRを使用しております。

但し、特にインオーガニック成長であるM&Aには投資の「規模」を追求することができるメリットがあります。つまり、投資の検討にはIRRだけではなく、キャッシュフローが増えた絶対額である「規模」(=NPVの大きさ)も重要となります。

M&Aは一単位の投資対象の「規模」が大きいため、例えるならば、1年でゲームセンターやカラオケを[100]店舗出店したのと同じ株式価値の増大効果を得られます。現実には、1年で[100]店舗の新規出店をすることは不可能であることに鑑みると、適切なバリュエーションであれば、M&Aが如何に大きな意味を持つかをご理解頂けると思います。

更に、当社のM&Aによるインオーガニック成長は、収益額(NPV)だけでなく収益率(IRR)もオーガニック成長以上となるケースが殆どです。ただ、現在はオーガニック成長(新規出店等)への投資も、インオーガニック成長(M&A)への投資も、IRRの絶対値としてどちらも十分に上場企業としての期待収益率を上回ること、またそれぞれに資金調達ができていることから、両立を実現しております。

今後も、株主の皆様からお預かりした資金に適切なレバレッジ(負債活用)をかけたうえで、上場企業としての期待収益率を上回ると見込む投資案件に、オーガニックやインオーガニックを問わず投資して参ります。なぜなら、期待収益率を上回る場合、資金調達ができている限りは株主還元するよりも再投資をした方が株式価値の最大化に資するためです。

従って、仮にM&A後の対象会社のキャッシュフローが成長せずとも、適切なバリュエーションでM&Aをすることだけで「一株当たり株式価値(Cash EPS)」の向上が可能となります。そして、この適切なバリュエーションでのM&Aそのものに再現性があることについては、CGSレポートの分析により言語化を頂いております(「エクイティストーリー① GENDAのM&A戦略は、成功する可能性が高い(p3)」)。

② 投資回収の極大化:シナジー効果による各社のキャッシュフローの成長

対象会社のM&A前後比較でのキャッシュフローが増加することは、投資回収を更に早期化し、IRR及びNPVを増加させ、結果的にGENDAが目指すべき成長の達成を可能とします。これがロールアップ型M&Aにおける醍醐味であるシナジー効果です。

前述の①に加え、M&A後の対象会社各社のキャッシュフロー(EBITDA)が成長しており、その再現性が高いことは既に公表の通りです。①と②を併せて、初期の投下資本(M&A)を適切化し、その後に対象会社のキャッシュフロー成長により、更に投資回収を極大化するサイクルを「フライホイール効果」としてお示しして参りました。

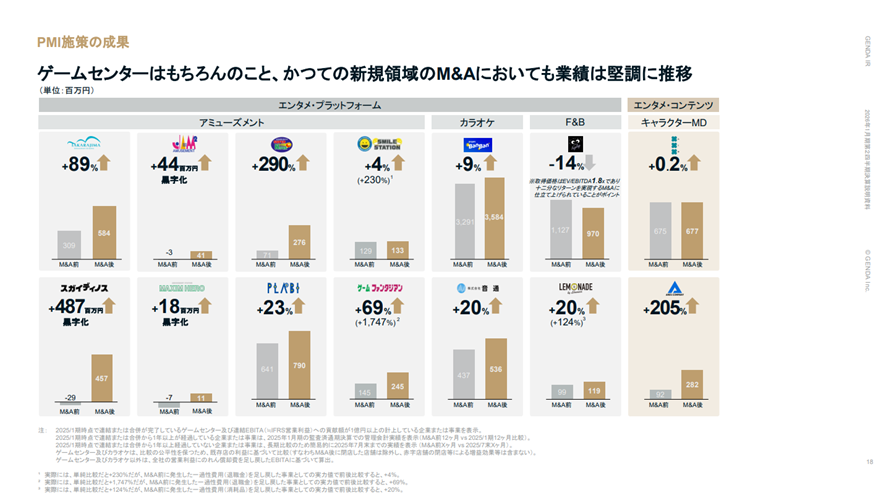

具体的には、4月23日に公表した「M&A進捗状況及び第1四半期見通しについて」にて、ゲームセンターのM&Aでは既にPMIの型を確立しており、宝島、スガイディノス、エービス、アムジー、ワイ・ケーコーポレーション、プレビ、について、全案件でのEBITDA増大(YoY+20%~+2,970%)に成功させたことを開示しております。

また、ゲームセンター以外でも、6月11日に公表した「2025年1月期第1四半期決算説明資料」の通り、プライズゲームの景品を企画するフクヤHD及び景品卸しを手掛けるアレスカンパニー、カラオケ事業のシン・コーポレーションもEBITDAを増大(それぞれYoY+142%、+305%、+85%)し、当社のエンタメプラットフォームの活用による無数のクロスセルによるグループ内でのシナジー発現による業績改善が可能であることをお示ししております。

③ レバレッジ効果:低金利を活用した負債調達

ここまでの①及び②によるフライホイール効果のみでも、株式価値の成長は可能ではあります。しかし当社は、低金利を利用した負債活用によって、当社の目指す「一株当たり株式価値(Cash EPS)」の成長の極大化を徹底しております。

「平時」に当社から能動的に金融機関にアプローチして借入取引を開始し、現在は銀行とリース会社の合計で52社から実際に借入を行っております。これにより、有事(M&A)の際の速やかな資金調達を可能にしております。直近の公募増資による資本増強により社債の選択肢も出る中、資金調達がM&A活動のボトルネックとならぬよう善処しております。

以上の通り、適切なバリュエーションでのM&A × M&A後のシナジー効果による各社のキャッシュフローの成長 × 低金利を活用した負債調達により、当社の目指す「成長」は再現性を持って実現していくことができると考えております。

M&A により一時的に Net Debt/EBITDA が上昇しても、対象会社の Debt Capacity の活用、対象会社の PMI による EBITDA 成長、既存事業の潤沢なキャッシュフローにより、Deleverage が急速に進みます。本日公表の M&A により一時的に今期末で 2.0x となりますが、今後追加的な M&A がなければ来期末で 1.5x、再来期末で 1.1x と、Deleverage が進む見込みと想定しています。

また、本日発表の株式交付によるシトラム社の完全子会社は、GENDA 株式を活用した M&A の第 1号案件です。これには以下のようなメリットがあるため、これを契機に活用して参ります。

①Debt Capacity を温存しながら M&A をすることが可能となります

当社は上場時点での Net Debt / EBITDA が 0.1x と、実質的にほぼ負債の活用ができておらず、資本効率性が低い状況となっておりました。そこから今まで、借入主体の M&A により適切なレバレッジを活用することで、一定の資本効率の改善を実現致しました。一方、ここからは借入一辺倒ではなく、Debt Capacity をコントロールをしながらの M&A 運営が必要となります。借入の対極として株式による資金調達がありますが、両者の中間的な手段として、今回の株式による M&Aは、M&A を戦略の中心に据える当社として Debt Capacity を温存しながら M&A を推進する有効な手段だと考えております。

しかし、株式対価による M&A は、Cash EPS の観点に於いて借入による M&A 対比で取得価額のバリュエーションがより一層重要となります。その点を以下の②にてご説明させて頂きます。

②当社 PER が対象会社 PER より高ければ、株式交付による M&A でも Cash EPS は向上します

株式対価の M&A に於ける PER と Cash EPS の考え方は上記の通りで、本日公開の M&A 資料にも詳細を記載しております。また、M&A の対価が株式と現金(借入)とのミックスとなる場合、対象会社の PER に株式での取得割合を積算した PER と当社 PER との対比となり、Cash EPS 増加のハードルは低下します。たとえば今回取得したシトラム社については、シトラム社の PER 5.9x に対し、その 80%分を PER 22x の GENDA 株式で取得することで Cash EPS は大きく増加致します(20%は既に借入で取得済み)。

M&A に於いて Cash EPS を重視する当社としては、株式交付の M&A は(取得割合を勘案後の)PERが自社対比で低い会社に限定して参ります。今後もこのような形で、①Debt Capacity を温存しながら M&A 戦略を進める上で、②当社の PER が対象会社の PER 対比で高く Cash EPS を向上させられる場合は、株式による M&A を有効な手段として考えています。

また、今回のシトラムへの株式交付の M&A には、①②に加えて更なるメリットがあります。

③GENDA 参画後のインセンティブともなります

売主でもあるシトラム社の代表者は、GENDA 参画後もシトラム社の代表者を継続致します。従って今回の GENDA 株式による M&A は、GENDA 参画後の株式価値向上に対するインセンティブとしても活用が可能となります。このように、対象会社株式の売主が M&A 完了後も GENDA にて事業を推進する場合、対価を GENDA 株式とすることでアップサイドを享受することが可能となり、M&A 完了後も GENDA の株式価値を向上させるインセンティブを持つことができます。

④大きくネットキャッシュであるシトラムに対する株式交付は、実質的に株式による資金調達となります

一般的な M&A では、対象会社に有利子負債があることが通常であるため、現金を差し引いた純有利子負債でもプラス(ネットデットの状態)となり、株式交付をしても対象会社の負債が加算されることが通常です。

しかし、今回のシトラムの株式交付による M&A 案件では、対象会社の直近期末時点で現預金 20.2億円に対して「無借金」であり、純有利子負債がマイナス(ネットキャッシュ)という状況でした。

結果的に、対象会社は企業価値 19.8 億円・株式価値 40 億円というバリュエーションとなります。従って、シトラムの株式価値 40 億円について、5 月 1 日に実行した 20%分の現金対価及び今回の 80%分の GENDA の新株発行は、19.8 億円がシトラム社のビジネスを取得することへの対価、残りの半分の 20.2 億円は実質的に同社の現金及び預金に対する対価となります。

これは、GENDAが株式による資金調達をしたのと同等の経済効果も併せ持っています。更に、今回は実質的にGENDAが株式による資金調達をしながら Cash EPS を改善する一手となります。また、対象会社のオーナー側としても、対象会社の現預金を個人で対象会社から配当として引き出すよりも、同現預金も含めて売却したほうが税務上も手取り金の最大化の観点から合理的でもあることから、今後も一定の再現性があるものと考えております。

①②の観点だけでも今後は株式による M&A を活用して参りますが、更に③④の要素が揃う今回のような案件も上手く活用し、Debt Capacity をコントロールして参ります。M&A を本業とする当社は、今後も M&A による「連続的な非連続な成長」及び Cash EPS を意識した経営を進めてまいります。

注:対象会社ののれん償却前当期純利益が黒字である前提。一過性の M&A 関連費用は加味しない前提。PER は Cash EPS ベースでの PER、つまりのれん償却前当期純利益での PER を示す。

ここまでのゲームセンターのロールアップの中で、多くのお店はGiGOのブランドに転換しており、今後も大きくはそのような考え方で進めていきます。ただし、それがお客さまやステークホルダーにとって必ずしも最適ではないと判断した場合には、その限りではないと考えています。

詳しくはログミーファイナンスに掲載の「第6回定時株主総会 書き起こし」をご覧ください。

①ゲームセンター関連

順調に進捗しております。詳しくは下記資料をご覧ください。

2024年4月23日開示「M&A進捗状況及び第1四半期 見通しについて」P10~18

https://ssl4.eir-parts.net/doc/9166/tdnet/2423905/00.pdf#page=18

アミューズメント事業におけるM&Aでは、本日開示した『M&A進捗状況及び第1四半期の見通しについて』の通り、セガエンタテインメントの後にM&Aを行った6つのゲームセンターの全てに於いて、償却前営業利益(EBITDA)が大きく成長しており、PMIが順調に進んでいます。

加えて、IPO以前のゲームセンター3案件は、当社へのキャッシュフロー連結タイミングが、宝島は約2年強前の2022年2月、スガイディノス及びエービスが約1年半前の2022年10月ですが、既に投資回収を実現しており、現在生まれているキャッシュフローは全額ステークホルダー様にとってのアップサイドとなっております。

当社が最も重視している(PMIを想定しない)キャッシュフローに基づく適切なエントリーバリュエーションに加えて、実際にはPMIが奏功して「フライホイール効果」を発揮している状況となっております。ゲームセンターについては、PMIの「型」が確立しているため、IPO後の案件も同様に進めてまいります。

また、カラオケ事業もPMIは大変順調に進んでおります。具体的には、シン・コーポレーションは創業来35年間連続で2月単月は赤字となっておりましたが、当社が連結を開始した2024年2月において、早速創業来初の単月黒字化を達成しました。2月及び3月は既存店成長率が13%と、計画していた0%対比で大きく上回り、通期での創業来最高益の達成確度が更に高まっております。

カラオケなど、今後もゲームセンター以外でもシナジーの最大化に努めて参ります。これらの実績についても、M&A後一定期間の比較可能なデータが揃いましたら、然るべきタイミングにて公表させて頂きます。

以上の通り、傘下のエンタメ企業群によるシナジー自体は各分野に幅広く実現が可能でありますが、本資料「Q1」にて回答の通り、当社では適切なバリュエーションでの取得を徹底しており、投資委員会を中心に、資金を投下してそれ以上に資金を増やして回収する、という投資の基本を徹底しています。

そのため、PMIによる業績改善無しでも充分に投資回収が可能なM&Aを行っており、当社においては、PMIはあくまでプラスアルファの付加価値をもたらすものとなっております。

②ゲームセンター周辺領域

順調に進捗しております。詳しくは下記資料をご覧ください。

2024年6月11日開示「2025年1月期第1四半期決算説明資料」P20~21

https://ssl4.eir-parts.net/doc/9166/ir_material_for_fiscal_ym/157493/00.pdf#page=21

③カラオケ関連

順調に進捗しております。詳しくは下記資料をご覧ください。

2024年6月11日開示「2025年1月期第1四半期決算説明資料」P22~23

https://ssl4.eir-parts.net/doc/9166/ir_material_for_fiscal_ym/157493/00.pdf#page=23

④F&B関連

順調に進捗しております。詳しくは下記資料をご覧ください。

2024年6月27日開示「直近公表のM&Aに関して」P21

https://ssl4.eir-parts.net/doc/9166/tdnet/2467273/00.pdf#page=21

M&Aの対象会社が創出するキャッシュフロー対比で、買収時のバリュエーションが割高であることは大きな問題となります。なぜなら、投下した現金が将来的に回収できない可能性が高くなるためです。

そのため、当社ではM&A戦略に於いてキャッシュフローに基づくバリュエーションを最も重要視しております。

上記の観点で言えば、のれんの絶対額そのものは理論上必ずしも問題とはなりません。ただ、一般的に割高な案件ではのれんの絶対額が大きくなる傾向にあることや、日本会計基準に於けるのれん償却費を控除した後の営業利益をいたずらに圧迫することを避ける観点でも、のれんの絶対額を増やさないことは肝要だと考えております。

以上に鑑みて、当社では「M&Aの規律」として、M&Aに於いてキャッシュフローベースでのエントリーバリュエーションを最も重要視しており、適切なバリュエーションでのM&Aを徹底しております。その前提が満たされたうえで、可能な限りのれんの金額の抑制にも努める、という考え方をしております。

また、その結果として、本日開示した『M&A進捗状況及び第1四半期の見通しについて』にも記載の通り、投資回収は順調に進捗しております。

加えて、本資料の「Q3」記載の通り、ゲームセンター以外の分野に於いても、シナジーを大きく発揮し、PMIは想定以上に奏功している状況です。ゲームセンター以外のPMI状況についても、同様に今後発表して参りたいと思います。

なお、たとえばゲームセンターのM&Aでは、クレーンゲームのなど簿価が比較的小さい資産、減価償却が進行し簿価上は少額となった資産であっても、アニメ人気などによるお客様の需要に支えられ、潤沢なキャッシュフローを生むケースがあります。

その場合、その将来キャッシュフローに基づいたバリュエーション対比で、バランスシート上の純資産額が小さく見えるため、その差額として結果的にのれんが発生しやすいことがあります。ただ、当社ではバリュエーションの理論に基づき、キャッシュフローに基づくバリュエーションを優先し、その上で可能な限りのれんの金額の抑制にも努める、という考え方をしております。

当社では適切なバリュエーションでの取得を徹底しておりますが、投資家の皆様に於かれましては、取得価額が非開示であることで、適切なバリュエーションでの取得かどうかについてご懸念をお持ちの方もいらっしゃるかと存じます。

その点に関する開示として、本日開示した『M&A進捗状況及び第1四半期の見通しについて』にも記載の通り、順調に投資回収が進んでいる点を発表しております。一般的には資金回収に長期間を要するケースが多いM&Aに於いて、当社ではIPO前のM&Aについては早期での投資回収を終え、現在から将来的に発生するキャッシュフローは全て、当初の投資金額を上回って当社のステークホルダーに還元されていく状態を実現しております(ゲームセンター以外のPMI状況は、後述の「Q3」をご覧ください)。

更に、取得価額の大部分を負債調達し、当社からの拠出額を極小化したことで、当社が実際に手出しで投下した資金回収の観点では、前述の投資総額ベースでの資金回収を上回る実績を実現しております。

結論、M&Aのスピードを優先するためです。

弊社はSHIFT社と並んで「2023年で日本一M&Aをした会社(10件)」となりましたが、弊社は2023年7月に上場しており、その10件(その他も合わせて15件)を上場後の5か月間で実行しました。現在、日本で最もスピーディーにM&A案件を実行していることがお分かりいただけると思います。

一方で、過去案件の対象会社全てが日本会計基準を採用しており、今後もその傾向が続く可能性が高いと考えております。弊社がIFRSを採用した場合、M&Aした会社についても(たとえそれが小さくても)IFRSを適用していたと仮定した場合の過年度の計算書類を計算し直す必要があります。これは、冒頭のM&Aのスピード感とはかけ離れたスピード感に落ちてしまうことがご理解頂けると存じます。

以上を踏まえ、IFRS適用による名目上の利益増加メリットと、弊社のM&A現場でのスピード感を天秤にかけ、M&Aを最大の成長ドライバーとする弊社としての意思決定として考えを及ぼすとき、IFRS導入の見送ってでもM&Aのスピード感を最優先し、非連続な成長の果実を株主の皆様に還元することが、弊社の最終的な意思決定となりました。

その上で、M&A企業としてIFRSを導入していないことのデメリットを補うために、投資家の皆様に実態をお伝えする観点で、EBITDAやのれん償却前当期利益の説明を繰り返し強調している状況です。

欧米に於けるM&A企業(通称Serial Acquiror)は多数いて、その考え方は欧米の資本市場には一般的です。その上、M&Aをする会社もされる会社も、のれん償却をしないIFRSや米国会計基準が一般的となります。

そうでない日本市場に於いて、以上の考え方の浸透には時間を要するとは思っています。しかし反対に言えば、以上の考え方が浸透するまでは更なる投資妙味が残っている、と考えております。なぜなら、仮に当社がIFRSに変更すると、会社として本質的な違いが無いにも関わらず、見た目上の営業利益と当期利益は突然大きく上昇し、逆にPERは突然大きく下がって割安に見えることになるためです。

2040年に世界一のエンタメ企業としての時価総額やEBITDAを目指す弊社が、今の5倍10倍の大きさとなったとき、小さいM&Aを何件も繰り返す事の全体に対する重要性が減ってくる状況が訪れる、或いはそれを十分に処理できるほど大きな組織になっていると考えています。そのときには、IFRSへの変更のメリットが勝るタイミングが出てくる可能性があると思います。

結論、のれん償却費が控除された利益指標を使用して企業価値を判断することは、後述の理由から、企業価値を二重で控除してしまうことになるためです。

まず、オーガニック成長のみをする通常の企業では、営業利益で測ることが適切だと考えています。なぜなら減価償却費は、設備投資により「実際に」今後もキャッシュアウトが続くものであるためです。本来的には営業利益に足し戻す必要は無いと考えています。

一方でのれん償却費については、既に取得した株式取得にかかる追加のキャッシュアウトは無いものとなります(設備投資は当然致しますが、減価償却費について上述の通りの整理です)。その点に於いて、減価償却費とは大きく異なります。

この違いにより、後述の通りのれん償却費を業績の分析の際にも控除されると、企業価値から二重で控除されていることになります。なぜなら、キャッシュアウトは取得完了時に既に終了し、それは既に現金の減少か負債の増加でバランスシートに織り込まれ、設備投資と違って将来的に発生しないためです。

会社の本質的な企業価値を測るDCF法では、未来永劫発生するフリーキャッシュフローを全額合算したのち、最後にバランスシートの純有利子負債を控除して株式価値を計算しますが、まさにその純有利子負債に反映済みなわけです。それにも拘わらず、M&Aの会社において営業利益でその後を判断するのは、二重で価値が控除された状態になってしまうのです。

M&A企業は、のれん償却費だけがオーガニック成長をする企業と異なるため、のれん償却費の足し戻しを強調しています。GENDAもその点では、営業利益にのれん償却費を足し戻した数値であれば、検査指標として適切であると考えています。つまり、厳密にはEBITAとなります。

また、オーガニック成長のみをする企業は、基本的にのれん償却費はゼロであるため、ある意味では営業利益に(ゼロの)のれん償却費を足し戻した数値として営業利益=EBITAであるとも言えます。

しかしEBITAは、汎用的なデータベースで表示される指標ではないため、一般的な指標であるEBITDAでの判断を推奨させて頂いております。

また、以上は支配権を獲得する前提での全株式ベースでの価値算出の考え方ですが、支配権が無い1株当たり価値で見る際には、PERを参照し、同業他社と相対的に比較されることが一般的であると考えています。

M&A企業のバリュエーションをPERで見られる投資家様は、のれん償却前のPERでの考え方が適切であると考えております。それは疑似的なIFRSでのPERと同じであるためです。なぜなら、のれん償却前のPERであれば、どの会計基準を導入してもほぼ変わらないためです。

つまり、当社が仮に将来的にIFRSを導入した場合、当然ながら当社に本質的な変化は無いにも拘わらず、各データベースで当社の当期純利益をベースとしたPERが突然下がり、割安になったような見た目になりますが、それは本来正しくないためです。従って、どちらの会計基準を導入しても変わらないのれん償却前のPERが適切であると考えています。

一方、のれん償却前のPERは、一般的なデータベースでは見られませんので、ご参考までに簡易的に当社ののれん償却前のPERを見る方法をご説明します。結論、当社の場合は、「当期利益のPER × 0.8倍 = のれん償却前 当期利益のPER」となります。

なぜなら、当社の今期予想ではのれん償却前 当期利益が54億円、当期利益が43億円ですので、約1.25倍の差があるため、通常のデータベースで見られるPERを1.25分の1すると(1/1.25=)0.8となるためです。

当社は、エンタメ業界に於けるM&Aを成長戦略の柱に据えており、「連続的な非連続な成長」を標榜しております。そのため、「特定の業界に於いてM&Aを繰り返して非連続に成長する会社」が比較対象であると考えております。

業種が「M&A」である会社は、欧州及び米国には古くから多く存在し、年間数十件~数百件のM&Aに従事して、一般的にSerial Acquirorという分類をされております。

翻って当社は、2024年1月期の会社業績予想が、売上高530億円、EBITDA 78億円、営業利益50億円となっておりますが、2024年1月22日に開示した『2023年12月以降の M&A進捗 及び業績予想 について』の25ページの通り、2024年1月期中にM&Aで取得した企業の業績貢献により、2025年1月期には売上高900億円超、EBITDA 120億円超、営業利益65億円超である旨をお示ししております。

https://ssl4.eir-parts.net/doc/9166/tdnet/2382538/00.pdf#page=25

これはYoY成長率にすると、単純計算で売上高+70%、EBITDA+54%、営業利益+30%であり、当社の売上の多くを占めるゲームセンター業界に於ける、新規出店及び既存店売上成長を中心としたオーガニック成長、並びに、一般的なエンタメ業界のオーガニックでの年間成長率とは大きく異なるものとなっております。 以上の通り、当社はエンタメ業界でM&Aをすることにより、今後も連続的な非連続な成長を積み重ねていく想定であるため、「特定の業界に於いてM&Aを繰り返して成長していく会社」が比較対象企業であり、当社が従事する業種は「M&A」であると考えております。

当社は次の理由から中期経営計画の公表を予定しておりません。

当社はM&Aを成長戦略の軸に据えておりますが、M&Aを折り込んだ中期経営計画を公表すると、業績を達成するために無理なM&Aを遂行する可能性があり、結果的に高値掴みをしてしまうリスクがあると考えている一方、オーガニック成長のみを折り込んだ中期経営計画の公表は、M&Aを成長戦略の軸に据える当社グループの成長軌道とは大きく異なるものをお示しする可能性が高くなってしまうためです。以上の理由から、当社は中期経営計画の開示を控えております。

2040年までの成長イメージは「2023年12月以降のM&A進捗及び業績予想について」のP31をご覧ください。

https://ssl4.eir-parts.net/doc/9166/tdnet/2382538/00.pdf#page=31

当社では、“食”は「生きるための食」と「余暇としての食」の二つに大別されると考えております。「余暇としての食」は既に当社のアミューズメント事業で既に長く従事しており、今後も伸ばせる分野であると考えております。

具体的に当社グループでは、アニメ・漫画・アーティスト・キャラクターなどの人気コンテンツと飲食店がコラボをして、その作品やキャラクターにちなんだメニューをGiGOの店舗で提供する「GiGOコラボカフェ」や、「GiGOのたい焼き」といったエンターテイメントの文脈においての“食”への取り組み実績がございます。

人々に楽しさをお届けできる“食”については、当社グループが取り組むべき領域として、投資すべき案件があれば検討して参ります。一方で、「生きるための食」としての一般的な飲食事業(例えば外食産業など)へ進出する予定はございません。

業績・財務について

臨時決算の状況を開示するか否かは、東証の開示ルール上は各企業の任意であり、また下記の理由から当社では公表を差し控えております。

当社にとっての自社株買いは、株主還元ではなく、将来の「株式を使ったM&A」の実行時に活用する原資を割安で確保するための、M&A戦略に於ける戦略的な調達です。 臨時決算の実施を公表することは、自社株買いの具体的な実施時期を市場に示唆することとなり、結果として外部による投機的取引を誘発するリスクがございます。そのため、敢えて取得タイミングを明かすことは避け、効率的に自社株を確保できるようにすることが、中長期的な株式価値の最大化に寄与すると考えております。

当社は「M&Aによる非連続な成長」により2040年にエンタメ企業世界一となることを目指しております。

こうした連続的なM&A戦略を推進する中では、国内アミューズメント施設の短期的な変動に焦点を当てるよりも、長期的な成長シナリオとしての非連続なM&A戦略の成果をご評価頂くことが重要であると判断し、既存店売上高成長率の開示を取りやめておりました。

一方で、多くの投資家の皆様やアナリストの方々から、「既存事業の底堅さを把握するために、既存店売上成長率のデータを開示してほしい」という強いご要望を多数いただいておりました。

今回、社内での慎重な検討を経て、当該指標の開示を改めて実施する方針といたしました。

当社として、資本市場からの声に真摯に向き合い検討し、必要に応じて経営方針を柔軟に転換することは上場企業として最も重要なことの1つだと考えており、今後も資本市場との対話に基づき株式価値向上のために尽力させて頂きます。

ご参考:2025年11月20日

結論として、当社は自社株買いの実施に必要な資金を十分に確保しております。

まずストックの観点です。

当社は足元約250億円の現預金残高を有しており、一部の運転資金を考慮しても十分な水準を維持しております。

更に、当社は国内グループ会社全体でCMS(キャッシュ・マネジメント・システム)を導入しており、各社の現金をGENDAに集約し、全体の資金効率化を徹底しております。

また、調達コスト軽減の観点から、過度に現預金を積み上げる運営はしないものの、スムーズなM&Aの実行や有事に備え、常に十分な余力を持った資金繰り管理をしています。

次に、フローの観点です。

当社の年間キャッシュインに凡そ相当するEBITDAは来期270億円を計画しています。また、これは基本的に毎年発生することが想定されます。

さらに、2026年1月期第2四半期決算発表で示した通り、フリーキャッシュフロー(FCF)黒字化の方針転換により、過去対比でキャッシュフローは大きく増加する見込みです。 以上の通り、ストックとフローの両面において、自社株買いの資金は十分に確保されております。

当社が社債を発行する目的は、銀行からの借入が困難になったためではなく、資金調達手段の多様化を図ることにあります。

現在当社は、銀行から「事業資金」又は「M&A資金」として借入を実施しております。

後者の「M&A資金」の調達に際しては、案件の情報管理と実行のスピードを優先するため、主要取引銀行に限定した「短期」借入を実施してまいりました。

この「短期」借入には通常1年程度の借入期間を設定し、1年以内に長転化/パーマネント化することが多いですが、当社は社債を機動的に活用することで、借入期限が到来する前の長転化を実現しております。

初回債は24年11月にクロージングしたNational Entertainment Network, LLCの株式取得にかかる長転化/パーマネント化に全額充当され、2025年11月に発行した2回債の一部は、北米アミューズメント施設運営のPlayer Oneの株式取得に係る長転化/パーマネント化に充当される予定です。

格付が「BBB+」である当社の社債による調達コストは、銀行借入と比較して相対的に高くなる傾向がありますが、

- 資金使途であるM&Aの期待リターンとの差

- 今までアクセスできなかった投資家層の開拓ができること

を考慮すると許容されうると判断しています。また、今後当社の格付が上昇すれば、調達コストを抑制することも可能であると考えております。 このように当社は、社債を資金調達手段の一つとして活用し、銀行からの短期借入を早期に長転化/パーマネント化することで、適切なレバレッジを維持しながら、非連続な成長を継続することが可能な財務体制を構築してまいります。

当社は上場来、日本会計基準(JGAAP)でありながら連続的にM&Aをする会社として、開示を工夫して参りました。

具体的には、①キャッシュフロー指標を示すこと、②一過性のM&Aコストを除いた実力値を見せること、を示してまいりました。

①については、日本会計基準(JGAAP)では、キャッシュアウトが無い「のれん償却費」がコスト計上されるため、のれん償却費が控除される前のキャッシュフローを示す利益をお示ししておりました。

②については、一過性のM&A手数料等のコストが控除される前の指標として、「調整後」の利益指標をお示しし、既存事業の実態をお示ししておりました。

しかし、上記の指標を追加的に開示してきた結果、かえって情報過多で複雑となっている旨のご指摘を頂いておりました。

そこで、改めて①②を踏まえつつ、当社の実質的な収益力を示す上で、今後は以下のKPI指標に絞り込んでお伝えする方針といたします。

- 売上高

- 調整後 EBITDA

- 調整後 当期純利益 (現在の「調整後 のれん償却前当期純利益」を、今後「調整後 当期純利益」と表記)

- 調整後 EPS (現在の「調整後Cash EPS」を、今後「調整後EPS」と表記)

i.ii.iii.について

来期(2027年1月期)より、期初の会社の業績予想の開示指標を、この3指標のみに致します。今期までは、期中でのM&Aによる一過性費用の有無を予測できないことにより、期中での足元業績を業績予想に織り込むことができておりませんでしたが、来期からは予想値に調整後のKPI指標のみを用いることで、期中のM&Aによる一過性費用の有無を予測が不要となり、足元の業績を業績予想に反映していくことが可能となります。

また、来期末からのIFRS導入を踏まえ、会社予想の当期利益が、のれん償却費を除いたIFRSの当期利益に近くなることで、会社予想のPERがIFRS基準に近づきます。

iv.について

M&A企業である当社にとって、新規連結した企業の利益が連結されることで売上や利益が非連続に増加するのは当然であるとも考えております。

一方、当社のM&A活動に於いて、株式対価のM&Aや公募増資による株数の増加も存在しています。従って、利益成長が、株数の増加を上回り、一株当たりの価値であるEPSの向上に繋がっているかを示すことが重要です。

逆に言えば、利益がどんなに増加しても、それ以上に株数が増加してしまうならば、それは成長ではないと考えております。それを踏まえ、調整後EPSもKPIとしております。

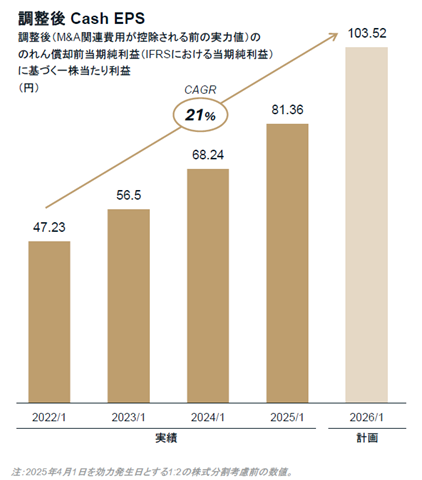

ご参考まで、過去資料の抜粋にて、以下に当社の調整後EPS推移(現在の調整後Cash EPS)をお見せしております。

(参考:2025年4月9日開示「本日公表のM&Aについて」11ページ) 本資料は、直近5月の公募増資前の資料ですが、同公募増資を経て調達した資金を全額M&Aに使用することで、2027/1期以降の調整後EPSを極大化して参ります。

自社株買いの目的は、資金効率の最大化です。

当社はM&Aの規律、つまり他社株式取得の際の規律を重視しておりますが、当社が考える当社の将来的な成長率に鑑みたときに、他社株式の取得対比で自社株式の取得が十分に意味がある場合、資金効率の最大化の観点から自社株買いは選択肢となります。

そのため、異例ではありますが、分配可能額を増加させる目的で第3四半期に当社単体の臨時決算を行う予定です。

通常、分配可能額増額には、2026年3月に発表する通期決算まで待つ必要がありますが、それでは遅いと考えているため、2025年12月の第3四半期末に臨時決算を行い、単体の分配可能額を適切な水準まで引き上げ、有効な自社株買いが可能な体制を速やかに整える予定です。

現状、単体の分配可能額は12億円ですが、最大で366億円まで引き上げ可能です(※1)。

また、自社株を割安で取得し、取得時の株価より上昇した場合、M&A対価として再活用すれば、結果的にM&Aの資金調達負担を軽減することも可能です。

M&Aを連続的に行う企業として、M&Aごとに適時適切に投資家の皆さまに開示すべき当社の実力値は、今後M&Aを一切行わない場合の、既存の連結子会社全社が1年間で創出するキャッシュフローの総額だと考えております。

当該実力値は、今期業績予想ではなく、来期業績予想となります。これは、今期M&Aした企業は、今期には数ヶ月の業績貢献のみである一方、来期は12ヶ月貢献するためです。

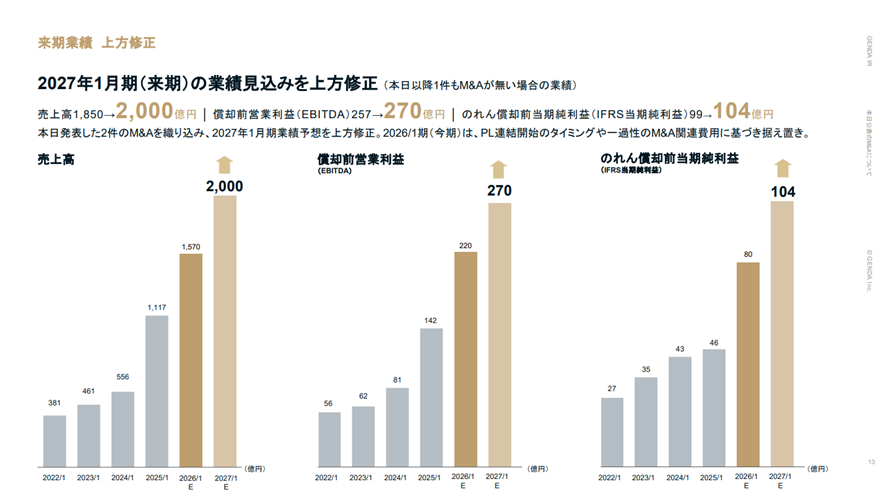

当該実力値を示す、当社の来期業績予想は以下の通りです;

- 売上高 2,000億円

- EBITDA 270億円

- のれん償却前当期純利益(≒IFRS当期純利益) 104億円

当社は来期末よりIFRSへの移行を予定しておりますが、今期期初の会社予想ののれん償却前当期純利益(IFRS当期純利益)80億円(PER約19倍)に対し、来期は(今後M&Aが一切なくとも)+24億円増益が見込まれ、同104億円(PER約15倍)に上方修正となりました。

なお、上記の利益数値は(今期ではなく)来期の業績見通しであり、法令上・規制上の観点から適時開示の対象となりませんが、当社としては投資家の皆様に適時開示すべきものとして、M&A資料を通じて適時開示をしております。詳細は2025年8月27日の適時開示資料「本日公表のM&Aについて」をご覧ください。

(2025年8月27日開示「本日公表のM&Aについて」13ページ)

まず、期初の業績予想を公表した2025年3月12日の通期決算発表より後に公表したM&A案件は、現時点では今期(2026年1月期)の業績予想に織り込んでおりません。

- 今期(2026年1月期)業績予想に未反映のM&A案件(=決算発表後に公表したM&A案件)

- 鉄人化ホールディングスの一部店舗 (カラオケ)

- ゲームグース (国内ゲームセンター)

- エスアイアミューズメント (国内ゲームセンター)

- ユーイング (国内ゲームセンター)

- アミューズメント施設1店舗 (国内ゲームセンター)

- グローバルスタッフの一部店舗 (カラオケ)

- Player One (北米ゲームセンター)

- Barberio (北米ゲームセンター)

- VENUplusのミニロケ拠点 (北米ゲームセンター)

- レモネード・レモニカ完全子会社化 (F&B)

- エイガ・ドット・コム (コンテンツ&プロモーション)

- 今期(2026年1月期)業績予想を変更しない理由

- 結論、今期後半もM&Aが活発となる想定であるため

- 本日以降、特に年度後半のM&A案件は一過性のM&A関連費用が利益貢献よりも先行

- 結果、相殺して今期業績にマイナス寄与の可能性(来期業績には大幅プラス貢献)

- 今期残り6ヶ月間も積極的にM&Aをする想定である中、業績予想は据え置き

- 具体例で、年度末にM&Aが完了した場合、2026年1月期業績にはマイナス貢献

- M&A対象会社による2026年1月期への利益貢献はゼロ

- M&A関連費用による2026年1月期へのコストは満額計上

- かわりに、2026年1月期中に完了したM&Aは、2027年1月期には非連続なプラス貢献

- M&A対象会社による2027年1月期への利益貢献は満額(12ヶ月)

- M&A関連費用による2027年1月期へのコスト計上はゼロ

- 正式な業績予想は、一過性のM&A関連費用が含まれた会計上の業績予想しか出せない

- 一過性のM&A関連費用を除いた数値(=調整後)では出せない

- 今期末までのM&Aで、どの案件が完了するかを現時点で判断するのは拙速

- 従って、今期末までのM&A活動の見通しが立った時点で必要に応じて開示

- 結論、今期後半もM&Aが活発となる想定であるため

→ なお、上記の理由からGENDAの「M&A対象会社を連結した実力値」が「今期業績」では判断できないことから、実態的にそれと同値になる「来期業績」を公表しております。次のページでご説明させて頂きます。

前述の通り、投資家の皆様に(今期業績では測定できない)GENDAの「M&A連結後の実力値」を明確化することを目的としております。

- 「M&A連結後の実力値」の明確化

- 投資家の皆様からのご関心があるのは、当社の巡航速度の収益力

- 本日現在で公表済みのM&A案件が12ヶ月の利益貢献して

- 一過性のM&A関連費用を考慮しない場合

- これは、実態的には来期予想に近似

- 既存事業 + 公表済みM&A案件の利益12ヶ月分

- ただし、既存事業はゼロ成長前提であり、厳密には来期予想よりは保守的

- 既存事業の成長を加味して開示すると、M&Aの寄与額がわからなくなるため

- 既存事業の来期の成長は、既存事業の今期の成長に依存するため

- 投資家の皆様からのご関心があるのは、当社の巡航速度の収益力

当社は連続的なM&Aにより、M&Aの規模によっては、案件発表ごとに収益力が非連続に変化いたします。

当社では投資家の皆様に、その時々の巡航速度の実力値の適時適切な開示に注力する観点で、来期予想を開示しております。

当社はあくまでM&Aによる非連続な成長を目指しており、その成長戦略にご注目頂く観点で開示方針を変更いたしました。

1Qの決算説明資料では具体的な数値は非開示としていたものの、既存事業は昨年同様に好調であることをお示ししておりました。

具体的には、1Qでは期初予算を超過したことをご説明しており、足元の2Qでも依然として底堅く成長、直近の月次既存店成長率では、5月+7.0%、6月+2.1%、7月+5.8%で推移しています。

ただし、既存店成長率の僅かな上下は、当社の事業規模が拡大するにつれて全体業績に与える影響は小さくなっており、2030年1月期にEBITDA750億円を目指す過程においてそのインパクトは限定的です。

この点も踏まえ、既存店成長率は本質的に全体業績への影響が限定的であるにも関わらず、その軽微な変動が投資家の皆様の過度な反応を招くおそれがあることから、当社は本指標の開示を、今回をもって終了し、今後は開示いたしません。

- 改めて、当社のM&Aによる非連続な成長への考え方は以下の通りです;

- 当社は、M&Aによる非連続な成長が主軸

- M&Aの規律を守るためにも、1年ごとの中期経営計画は非開示

- 一方、株主目線での経営を目的とし、6月に役職員83名に新株予約権(2.76%)を発行

- 行使条件の1つが「2030年1月期にEBITDA 750億円」(2025年1月期の5倍)

- 当社はM&Aを中心に、5年でEBITDA 5倍を目指す経営方針を進める方針

- 他方、昨年度は異なるエンタメ事業(ゲームセンター、カラオケ、プライズ)の3社が同時に創業来過去最高益となるなど、オーガニック成長も注力

- また、アメリカ事業のオーガニック成長は日本を大きく上回る成果であり、新たなオーガニック成長の柱

- 当社は、M&Aによる非連続な成長が主軸

当社の持続的な成長と企業価値向上にご理解いただけますようお願い申し上げます。

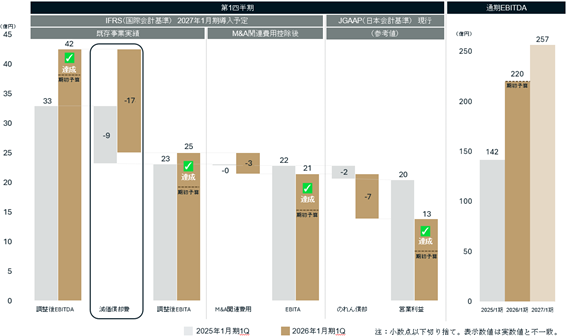

次の2つの特性により、下期偏重となります。

①売上の季節性

当社の売上及び利益の約9割を構成するゲームセンター関連事業及びカラオケ関連事業は、以下の季節性があります。

・1Q(2月、3月、4月): 歓送迎会シーズン(短期)

・2Q(5月、6月、7月): ゴールデンウィーク(短期)

・3Q(8月、9月、10月): 夏休み+シルバーウイーク(長期、商戦期)

・4Q(11月、12月、1月): 冬休み+お正月(長期、最大商戦期)

長期休暇がある3Q、4Qにかけて売上が高くなる傾向があり、結果として下期に収益が集中する構造となっています。

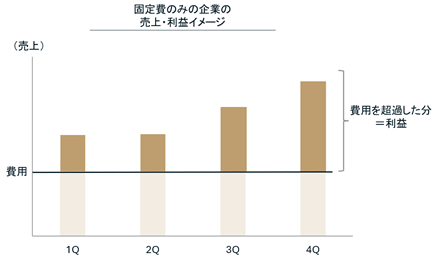

②固定費偏重のビジネスモデル

当社の主要な事業のビジネスモデルは、売上(商戦期如何)にかかわらず毎四半期(及び毎月、毎日)ほぼ一定の費用が発生する「固定費偏重型」の特性を有しています。ゲームセンター運営の固定費率は約7割、カラオケは約9割を占めており、その内訳は以下の通りです。

・家賃

・人件費

・減価償却費(主にゲーム機やカラオケ機器)

・(ご参考)のれん償却費(日本会計基準)

このような固定費偏重のビジネスモデルは、損益分岐点を超えた分が殆ど利益になります。結果的に、売上高が高い四半期(つまり商戦期の下期)に、利益が大きく出ます。

例示的なイメージ図として、固定費100%の企業の利益構造をお示し致します。

日本会計基準に基づく当社の連結決算において全利益指標が減益である理由は、連続的なM&Aの実行に起因するものです。一方で、経営実態としては既存事業が利益とキャッシュフローの成長を達成し、期初予算を上回る実績を上げております。

この会計実績と経営実態との乖離を解消するために、以下の2点を開示しております。

① M&A関連費用(=調整後指標)

② 会計基準(=日本会計基準(JGAAP)と国際会計基準(IFRS)による違い)

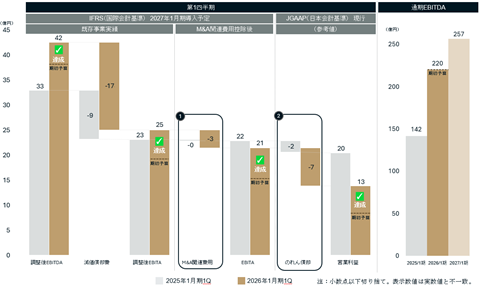

①及び②をグラフに表したものが下記です。

①M&A関連費用(調整後指標)

会計実績値では、M&A関連費用が既存事業の損益と区分されずに計上されるため、既存事業の真の好不調を判別することが困難です。そのため、当社はM&A関連費用が控除される前に出た利益である、既存事業の業績を示す指標を「調整後指標」としてお示ししております。

・調整後指標の意義

-既存事業実績 = 会計実績 + M&A関連費用 = 調整後指標

・調整後指標(=既存事業)の実績

-KPIの調整後償却前営業利益(EBITDA)は前年同期比+29%成長、予算対比+11%

・M&A関連費用の意義

-既存事業の資金を元手に実行したM&Aに伴う一過性費用

-連続的なM&A活動により、一般的な企業とは異なり、通期はもちろんのこと四半期ごとに計上

-これらの費用は、既存事業の継続運営に不可欠な費用ではなく、将来の安定的な利益増大を目指すための、能動的な成長投資。2027年1月期の予想EBITDA 257億円は、今後M&Aが1件もない前提の数値。今後のM&Aによってさらに成長余地が想定される。

②会計基準(日本会計基準(JGAAP)と国際会計基準(IFRS)による違い)

会計基準の違いも当社の利益表示に影響を与えています。

・JGAAPにおけるのれんの認識

-現在、当社が採択しているJGAAPでは、「のれん(償却費)」をコストとして認識

-のれん償却費は売上に拠らず毎四半期ごとに一定額を計上する固定費的な性質を持つ従って、M&Aを進めるほど決算上の固定費が増大

-特に売上が低い上期は、更に見た目上の利益が出ない構造(Q4にてご説明)

・経営実態との乖離

-のれん償却費は(減価償却費と性質が異なり)将来キャッシュアウトが無い

-M&Aが進むにつれてJGAAPでの開示はキャッシュフローの実態と乖離

・IFRSへの移行と暫定措置

-実務的に最も速いスケジュールである2027年1月期末にIFRS移行予定

-JGAAP→IFRS移行期間中は、IFRS指標をKPIとして情報開示

また、1Q決算発表にて既存事業を「順調な滑り出し」と表現しております。

これは、1Q予算を達成したことに基づきます。

具体的にはKPIの調整後償却前営業利益(EBITDA)にて;

・前期実績154億円に対し、今期計画224億円と、+45%増益の計画

・+45%増益の計画の最初の1Qで、予算対比+4.5億円 / +11%の超過達成

仮にM&Aを停止すれば、M&A関連費用が発生しないため、特にJGAAP上の会計利益は短期的に改善する可能性があります。M&A活動を停止し、会計実績の見た目を整え、今期計画220億円の償却前営業利益を緩やかに成長させる選択肢もあります。

しかし当社は、「将来のキャッシュフロー創出能力の最大化」に注力するという明確な方針を持っています。この方針に基づき、M&A活動を能動的に選択し、既に来期の償却前営業利益予想(EBITDA)を257億円と開示しています。

また、今期残り半年間、公募増資資金を元に更に活発なM&A活動を想定しております。

その副作用である見かけ上の会計実績に対し、手をこまねくのではなく、前述の「①M&A関連費用(調整後指標)」と「②会計基準(JGAAPとIFRSの違い)」を軸として、透明性のある開示を尽くしてまいります。決算短信には限られた情報しか掲載できないため、詳細については決算資料をご確認いただけますと幸いです。

参考:2025年6月11日開示「2026年1月期 第1四半期決算説明資料」

https://ssl4.eir-parts.net/doc/9166/ir_material_for_fiscal_ym/181323/00.pdf

結論としては、以下の要素によるものです;

①EBITDAとEBITAの差である「減価償却費」も大きな固定費で、下期偏重となるため

②前期と今期では、下期偏重が加速しているため

それぞれご説明させて頂きます。

①EBITDAとEBITAの差である「減価償却費」も大きな固定費で、下期偏重となるため

重要なのは、「減価償却費」が、売上が小さい1Qも、売上が最大の4Qも、概ね同額であるということです。

EBITDA対比で、減価償却費という固定費を控除した後のEBITAは、EBITDAよりも更に下期偏重になります。

同様に、段階利益ごとにその傾向が更に強まります。

ご参考まで、以下は段階利益ごとの主な固定費を示しております。

・売上

-家賃

-人件費

・EBITDA

-減価償却費

・EBITA(IFRSの営業利益)

-利息

-(JGAAPの場合は、のれん償却費)

・当期純利益

②前期と今期では、下期偏重が加速しているため

(出典:2025年6月11日開示「2026年1月期 第1四半期決算説明資料」6ページ

https://ssl4.eir-parts.net/doc/9166/ir_material_for_fiscal_ym/181323/00.pdf#page=6

こちらは決算説明会での説明を基にご説明させて頂きます;

・店舗規模の構成変化

-従来から運営しているGiGOブランドの店舗は大型店舗が主体

-一方、M&A活動で加わる店舗は比較的小型の店舗

・それによる損益分岐点比率の変化

-小規模店舗の方が、大型店舗と比較して損益分岐点が高い(固定費の割合が高い)

-そのため、売上が少ない閑散期の上期は、より利益が出にくい

-反対に、売上が高くなる商戦期の下期は、大きく利益が出る

結果として、M&Aによる小規模店舗の比率増加に伴い、閑散期の1Qの3ヶ月を切り取った場合、利益水準が低く見える傾向が強まります。

公募増資による希薄化、というご懸念自体は一般的でごもっともだと考えております。

こういったご質問に、会社としていち早くご回答差し上げたかったものの、公募増資の完了前に発行体が明示的に言及することは、制度上叶わないものでした。従って、公募増資完了直後の最速のタイミングである本日がご回答日になりますが、ご理解頂けますと幸いです。

結論として「公募増資で株数が増加しても、利益成長がそれを大きく上回るため、むしろ一株当たりの利益が増加している」ということを後段でご説明致します。ですが、まずはそれを直感的にご理解頂くために、仮の話をさせて頂きます。

たとえば、前回の2024年7月の公募増資100億円にて、今回の2025年5月の公募増資185億円を同時に行い、合計285億円の公募増資を2024年7月に全額(1,021円ではなく)969円で実施し、その285億円を1円も使用していなかったとしても、一株当たりの利益(EPS)が増加している状況です(EPSはIFRSの当期利益(のれん償却前当期純利益)ベースを示す)。

このような事態が起きているのは、当社の公募増資によって負債調達余力が飛躍的に増加したこと、そして何より、当社がEPSを最重要指標とし、「株数の増加」を大きく上回る「利益の増加」が実現できたためです。これは以下の要素が複合的に機能した結果です:

・シナジー無しの対象会社単体で、「債権者+株主向け」のリターンが高いM&Aを厳選

・そこから更に適切な範囲で可能な限り借入を活用し、「株主向け」のリターンを極大化

・その発射台からPMIを通じたシナジー創出により、リターンを底上げ

次に、実際の話を実績値でお示しさせて頂きます。まず、昨年の公募増資(約100億円)が、EPSを大きく成長させた実績をご説明致します。

昨年の公募増資(約100億円)は開示通り1年以内にM&Aへ使用することができ、結果;

・株式数は約+7.0%増加(公募増資の希薄化率)した一方、

・調整後のれん償却前 当期純利益は+31%増加(税金影響を除くと実力値で+97%増加)し、

・EPSが+19%増加(両者の割り算、分母は株式交付M&Aにより更に増加)しました。

今回の公募増資(約185億円)も、1年以内に借入と共に速やかに魅力的なM&Aへ使用することを開示しておりますが、

・株式数は約+10.9%増加(公募増資の希薄化率)し、

・のれん償却前 当期純利益を前回同様に伸ばしたうえで、

・EPSを極大化させて参ります。昨年同様、次のページで試算致します。

まず、M&Aの簡易的な前提として以下を想定致します(恣意性が無い事をお示しする観点、及びM&Aの成長をご理解いただけるよう、今回はExcelも用意致しました)。

⓪ 当社の公募増資前のNet Debt(純有利子負債): 625億円

(Player One買収後の来期予想の連結EBITDA 250億円で、Net Debt / EBITDAは2.5x)

① 公募増資で調達した現金の将来M&Aへの充当額: 155億円

(開示の通り、手取り金185億円の内、30億円はPlayer OneのM&Aに充当を想定)

② 株式交付 / 株式交換での将来M&Aへの充当額: 177億円

(ロックアップ期間中でもM&Aであれば発行可能である株数(10%)に限定)

③ 有利子負債で調達する現金の将来M&Aへの充当額: 600億円

(将来M&Aの合算後 Net Debt / EBITDAで2.7x。なお、3.0xだと884億円まで調達可能)

④ M&Aのバリュエーション: EV / EBITDA 5.0x

(この結果、実質的に想定されているのは、過去水準同様の5.0xでM&A後にゼロ成長か、

或いは例えば6.0xで買収した場合に、シナジーでEBITDAが20%成長したケース)

⑤ その他、簡略化の観点でオーガニック成長は一切無し

(ただし、国内の既存事業や北米の成長は公表の通り)

上記前提で、3つのKPIであるEBITDA、のれん償却前当期純利益、EPSを試算します。まず、①+②+③で合計932億円を本日以降のM&Aに充当可能という想定となります。

EBITDAの増額は932億円÷5.0x=+186億円となります(なおこの分析では簡略化の為に、Player OneはEV / EBITDA 8.5xでの買収ながらゼロ成長という想定となりますが、実際には中長期的にEBITDA 75%成長を想定しており、実質的なEV / EBITDAは4.8x想定となります)。

のれん償却前当期純利益も簡易的に、現在の来期予想EBITDA 250億円とのれん償却前当期純利益95億円のマージンと同じ(つまり今までと同じ業態を同じ借入条件でM&Aをする)という前提を置くと、のれん償却前当期純利益は約+71億円増加します。

EPSには株数が関係しますが、仮に保守的に②の株式によるM&Aの際の株価が公募価格の969円のまま(つまり今後株価が上がらず、株数の増加が多かった)場合であっても、公募増資前の58.40円対比でEPSは+41%増の82.51円となります。

つまり、あくまで上記前提であれば、今後公募増資をせずとも、当社のKPIへの効果は以下と逆算されます(①の公募増資額は、開示の通り1年以内に全額M&Aへの充当を想定)。

・償却前営業利益(EBITDA): 250億円 (2027/1期予想) → +186億円 → 436億円

・のれん償却前当期純利益: 95億円 (2027/1期予想) → +71億円 → 166億円

・EPS(2027/1期予想無し): 58.40円 (公募増資前) → +41% → 82.51円

以上の試算は、株主の皆様から希薄化への懸念を中心としたご質問が多数寄せられたため、可能な限り恣意性を排除した機械的計算に基づいて、あくまでご参考までに用意させて頂きました。

一方、当然ながら当社の公式な会社予想を示すものではなく、今後のM&Aによって大きく変動致します。開示が必要になった際には速やかに開示させて頂きます。

最後に、公募増資の資金を過去の負債返済や事業維持投資に充てた場合は、EPSの押し下げを招き、“希薄化”という指摘は免れません。

その観点で、冒頭の極端な仮定の話は、285億円が全額過去の投資に充当された場合と同じであり、そうなっていてもEPSが上がっていることはお示しした通りです。

実際には、当社の公募増資は全額が本日以降に支払うM&Aに使用されます。前回の公募増資を経て、EPSがむしろ大きく向上した実績は、既に申し上げた通りでございます。

一昨日の水曜日、当社の現預金口座には投資家の皆様からの185億円が無事に入金されました。今回も前回同様、株数増を上回る利益増が見込まれるM&A案件群への投資を直ちに再開してまいります。

今回は前回の公募増資の2倍弱の金額を預からせて頂きましたので、株主の皆様を代表して、大切に使用させて頂きます。

※ 各計数の試算シミュレーションに関する注記:当社が仮に他のエンターテイメント企業を、一定の前提条件(買収資金の調達に関する各前提条件、調達資金の使途に関する各前提条件、及び各対象会社を買収したと仮定した場合のシナジーに関する各前提条件)のもとに、100%買収したと仮定した場合において、当社のEPSがどのように変化するかを機械的に試算した結果(ケーススタディ)を示したものであり、当社が特定のエンターテイメント企業を買収する予定があることを示すものでも、当社の将来のEPSの予想値を示すものではありません。本シミュレーションに用いた数値について、シミュレーションに用いる前提条件が異なれば、試算により算出される結果も異なります。本シミュレーションに用いた各前提条件は当社が本シミュレーションのために独自に設定したものであり、実際の買収(その前提として行われる資金調達及び各対象会社を買収したと仮定した場合のシナジーを含む)が同様の条件で実行又は実現することを示唆するものでも、これを保証するものでもありません。また、当社による他のエンターテイメント企業の買収が、将来的に実施されることを保証するものでもありません。

ご指摘の通り、当社のM&Aによる成長を全額負債調達のみで実現できれば、より一株当たりの利益が増加します。しかし残念ながら、EBITDA 82億円 → 153億円 → 224億円・・・という成長は、負債のみでは現実的には困難です。

「借入のみ・増資なし」の成長は、むしろ当社の一株当たりの利益の成長に対して大きな機会損失となります。なぜなら、そもそも財務健全性を逸してM&Aをすることはできず、かといって増資無しで財務健全性の維持をすれば、執行可能なM&A機会が大幅に失われるためです。一方で、「借入なし・増資のみ」だと、前述ほどの一株当たりの利益の伸びには至りません。

これが示唆するのは、「借入か増資か」の両極端ではなく、両者の中庸として最適なバランスを取りながら成長を継続させる設計が可能だということです。それが「一株当たりの利益が(有意に)増加する範囲内で、借入・増資をバランスよく資金調達をする」ということです。

その仕組みの鍵となるのが、「一単位の自己資本(増資)を追加することで、借入余力(Debt Capacity)がそれを上回る規模で拡張される」という資本構造です。つまり、増資により自己資本を強化することで初めて大きな借入が可能になり、結果として調達可能な資金の総額が増加し、M&Aに使用可能な金額が増加し、M&Aによって連結される利益も増加します。 そして、そのM&Aによって連結される利益の増加額が、増資による株数の増加数を上回れば一株当たりの利益が増える、というサイクルになります。当社は前述のレバレッジ効果によりこれを創業来一貫して実現し続け、過去5年間のEPS成長率(CAGR)は +21%、今期(2026年1月期)のEPS成長率(公募前ベース)見通しは +27%、今回の公募増資を通じたEPS成長効果は前提条件通りであれば +41%となります。

株価の妥当性に関する公式なコメントは上場企業として差し支えがあるため回答を控えさせていただきます。一方、株価形成の構造、事実の整理、それに基づく考察についてのご説明は可能ですので、回答させて頂きます。

株価算定の方法は複数ありますが、一般的な公式の1つが「株価 = EPS × PER」です。

「EPS」については、企業努力で能動的に増加させられ、前述の通り、実際に前回の増資後も大幅に増加し、今回の増資で調達した資金も更なる成長につながる投資をして参ります。

一方で「PER」は、マクロ的な株式市場環境、及び当社固有の投資家からの当社EPS成長予想、に基づくため、当社が完全にはコントロールできません。そこで、PERに関しては、まずは客観的事実を纏めた上で、考察を付させて頂きます。

まず事実として、本日時点で現状の当社PERは約20xと、上場来で最低水準です(PERは、IFRSの当期純利益(=のれん償却前当期純利益)の今期予想80億円に基づく数値)。

次に、本日に至るまでのPERの変化の時系列は以下の通りです;

・~3/24 3/12の決算発表と新体制発表以降、株価は上場来最高値水準に接近、PERは29x

・3/25 トランプ政権による対中関税に関する米メディアの報道により反落開始

・4/8 トランプ政権が対中関税を104%にし、続落

・4/9 当社が北米での過去最大のM&A(Player One)を発表し、一時的に反発上昇

・4/10 トランプ政権が対中関税を145%にし、続落

・5/1 東海東京証券のアナリストレポート発行後、一時的に反発上昇

・5/13 当社の公募増資及び売出しを発表し、下落

・5/30 本日時点でPERは約20xと、決算発表後から約▲35%下落、上場来最低水準

5/12にはトランプ政権による対中関税30%へ減少との朗報もありましたが、Player OneのM&A公表タイミングと重なったことで増資懸念が加わり、PERへの影響は限定的でした。

次に、本日時点ではマクロ要因である米中関税問題の一時的な収束や公募増資懸念も払拭されておりますが、PERが上場来最低水準となっております。そこから考察されるのは、当社のEPS成長性に対して市場が以前より懐疑的となっている可能性です。

加えて、今回の資金調達も前回同様に資金使途がM&Aであるため、オーガニック成長のように明示的な使途を事前に開示することが難しく、今後のEPSの成長性については、より一層の市場からの信認が必要になると考えております。

また、当社の前代表取締役社長であり、現在は取締役として在任中の申による一部持分売却は、市場で一定の注目を集めたものと認識しております。一方で、次ページの通り、当社の中長期的な成長戦略は一切変わらないことをご説明させて頂きます。

まず、当社が公表している指標は以下の通りです

・長期的に、2040年 世界一のエンターテイメント企業を目指すこと

・中期的に、2030年 EBITDA 750億円という新株予約権の行使条件を充足すること

当社の役員・従業員が保有するインセンティブは新株予約権であり、時価総額ではなく「株価そのもの」を上昇させることに対して直接的な動機付けが働く仕組みとなっています。その株価は、一般に「株価 = EPS × PER」で構成されるため、当社としてはコントロール可能なEPSの成長に対し、愚直に注力していく方針です。

PERは、簡易的な理論式が「PER = 1 ÷(加重平均資本コスト − EPS成長率)」であることからも、持続的なEPS成長がPERにおいて極めて重要であることが読み取れます。

この点において、当社はM&Aを主軸にするにも関わらず、EPS成長は強固です;

・2022/1期~2026/1期(予想)の5年間のEPS成長率(CAGR)は +21%

・2025/1期~2026/1期(予想)のEPS成長率(公募前ベース)は +27%

・今回の公募増資を通じたEPS成長効果は、前提条件通りであれば +41%

纏めますと、「株価 = EPS × PER」の観点で、

・「EPS」は過去最高(下図ご参照)

・「EPS」は上限下限が無く、当社は2025年→2030年→2040年と最高を更新し続ける目標

・「PER」は上下一定のレンジを形成する傾向(他の投資機会との相対比較による裁定機能)

・「PER」は過去最低水準

→ PERにはEPS成長率期待が重要なので、本日以降も真摯に市場と対話を重ねて参ります。

「もう少し待って、株価が回復してから実施すべきだったのではないか」というご意見も承知しています。

そのうえで、今回の公募増資に踏み切ったのには、大きく分けて2つの要因があります。それぞれご説明させて頂きます。

① 実際に試算すると、実は足元の株価は将来的なEPSの差への影響が僅少であること

まず、完全に透明性を担保するため、Q1に添付した試算用のExcelをご参照ください。株価のInputは公募価格の969円となっておりますが、仮に+20%上げたとしても、結果として得られるEPSの上乗せ分が数%しかない事がお分かりいただけると思います。

この理由は、資金調達側(借入・増資)のコスト対比、資金運用側(M&A)の利回りの絶対値が十分に高いためです。つまり、資金の運用利回り>>調達コストとなっているためです。

その理由は、当社が規律の効いたM&Aを続けているためです。具体的には、M&Aによって連結される利益やキャッシュフロー対比、適切なバリュエーションでのみM&A(資金運用の利回りが十分に高い)を重ねております。また、そのうえで更に、適切な範囲で借入を極大化(資金調達のコストを極小化)しているため、これが顕著に表れています。

結果的に、多少の資金調達コストの増減が、大勢に影響を及ぼさなくなります。

翻って、公募価格969円だけを見れば、前回(2024年7月)の公募価格1,021円と比較して▲5%水準での実施となりました。しかし当社は、上記の試算に基づき、短期的な価格差は中長期的な全体から見れば十分吸収可能であることから、今回のタイミングでの公募増資に至りました。

なお、前述のとおり、当社はEPSの成長を持って取り組んでおりますが、それを理由に資金調達における規律を緩める意図は一切ございません。むしろ、株式による資金調達を行う際には、可能な限り高い株価で実施することが、既存株主の希薄化を最小限に抑える観点からも極めて重要であると認識しております。

その観点であっても、今回のタイミングでの公募増資に至ったもうひとつの大きな理由について、次の②にて記載させて頂いております。

② 株価の回復は予測不能である一方、目前のM&Aを逃す機会損失は確定的であること

株価が回復するかどうかは、特にマクロ環境に大きく左右され、予測不能です。一方で、目の前にある有望なM&A機会を逃すことによる「EPS成長の機会損失」は確定的です。

前述の通り、仮にリスクを取って株価が20%上昇するまで待ったとしても、EPSの上乗せ効果は数%程度にとどまります。一方で、その間にEPSを向上させられるM&Aの機会を逃すことは確定します。結果として、リスクを取って待つメリットの数%の上乗せ効果を帳消しが確定します(また、繰り返しですが、株価が上がるか下がるかは予測不能です)。

つまり、株価の回復を待つ「不確実なメリット」と、M&A機会の逸失という「確実なデメリット」とを天秤にかける構造であり、定量的な試算のもと、後者のインパクトの方が有意に大きいという判断に至りました。

また、公募増資は法令の要請上、未公表の重要情報(M&Aなど)を保有したままでは実施できません。そのため、M&Aを連続的に行う当社のような企業では、公募増資を実施するために一時的に全ての案件を“止める”必要があり、通常の企業に比べて実施タイミングの捻出が極めて難しいという実務上の制約があります。

このように、公募増資の判断とは、「EPS成長の機会損失」と表裏一体であり、その機会を逃すことの影響を慎重に天秤にかけて判断する必要があるのです。

更に難易度を上げるのが、M&Aの機会は「当社の都合」でいつでも出現するものではなく、売却企業側の意向も大きく影響するため、当社にとって都合の良いタイミングで調達機会を自由に選べるとは限らない、ということです。

このような制約・構造の中において、私たちは以下のように判断しました:

・足元の株価変動がEPSに与える影響は限定的であり、

・株価の回復には不確実性が伴う一方で、

・今後のEPSを押し上げ得るM&Aの機会損失は確定的である

この3点を総合的に勘案し、役職員一同で真摯に議論を重ねた上で、このタイミングでの公募増資が最も合理的であるとの結論に至りました。

事実として、当社は現在、役職員が全体の約20%の株式を保有しており、外部の株主様と完全に同じインセンティブ構造の中で経営を行っています。加えて、外部株主の皆様にはまだ開示されていない成長ポテンシャルを見通せる立場にあるからこそ、より確信をもってこの決断を下す責任があると考えました。

現在も、魅力的なM&A案件が多数パイプライン上にあり、既存の借入余力のみでは到底すべてに対応できない状況が続いておりました。そうした中で、今回の公募増資により、財務レバレッジを一段と高め、M&A戦略をさらに加速させるための盤石な資金基盤を再構築することができました。 今後も、公募増資および売出しの後も、役職員が引き続き大株主として「株主の代表」としての立場で経営に関与し続けること、そして、新株予約権を含む長期インセンティブ設計のもと、真の意味で“株主とともにある経営”を体現してまいります。

ドル支払いの額として大きいPLAYER ONEに関する米ドルでのM&A資金決済に対し、本日時点では為替ヘッジはまだしていないため、円高はポジティブに作用します(クロージングが確定的となってきたタイミングに合わせて、為替予約を実施する予定です)。

M&A対価は170百万ドルであり、2025年7月頃のクロージングと同時に実行することを想定しております。

PLAYER ONE案件は2024年後半より案件が進んでおり、交渉が本格化した年末年始の為替レート(1ドル=158円前後)と比較すると、現在の為替水準(1ドル=142円前後)では、単純換算で約▲27億円程度の円建て支出が減額されるイメージとなります。

一方、PLAYER ONEの米ドル建てキャッシュフローについては、円換算において一部減価する影響がございますが、同社の借入は日本円建てであり、返済はグループ全体で保有する潤沢な円建てキャッシュフローを用いて行う方針です。為替影響によって財務運営に支障をきたす状況ではございません。 また、KiddletonやNENを含む他の北米事業についても、円高によりキャッシュフローの一部が減価される影響はありますが、同時にコストサイドでは景品等の輸入コストが下がるなどのメリットもあり、現時点ではPL(損益計算書)に与える影響は限定的です。

準備が整い次第、社債発行(普通社債)をして参りたいと考えております。初回債はDebt IPOとして債券投資家の需要を探る必要がある為、少額(50~100億円)としつつ、初回債の条件確定後は定期発行を想定しております。

また、間接金融(銀行借入)と比較した際の、直接金融(社債)のメリットは以下の通りです。

① 市場原理により「更に盤石な」資金調達が担保されること

銀行の場合、借入金利を上げてもそもそも融資決裁が降りない、ということは往々にしてあります。一方で、世界中の資金へアクセス可能となる直接金融では、借入金利を上げれば、基本的には(投資家のリスクリターンと目線が合い)資金調達が可能となります。

現時点では、当社個別の事由で大きく金利が上がることは想定されておりませんが、理論上は上記の通り更に盤石な資金調達が可能となることは、銀行等の金融機関や、株主の皆様にとっても望ましいことだと考えております。

② 直接市場は、当社の強みの「キャッシュフロー」を重視してくれること

直接金融では、間接金融と比べ、より資金繰りの源泉となるキャッシュフローを見られる傾向があります。

当社はまだ創業して8年目の成長企業ですので、成熟企業と比較した場合、利益積上げの「年数」が大きく影響する「純資産」の絶対額は大きくありません。

一方で、当社は主力事業であるアミューズメント施設運営事業やカラオケ事業により、安定的なキャッシュフローの創出を可能にしております。

「純資産」を中心とした指標は「倒産した際にどれほど回収できるか」の指標(自己資本比率やD/Eレシオなど)です。一方で「キャッシュフロー」を中心とした指標は「そもそも倒産するか」の指標(Net Debt / EBITDAなど)です。

当社としては、自己資本比率などのBS指標に対しては引き続き注視しつつも、キャッシュフロー創出力をいかした資金調達の多様化を行うことで、当社の安定的な資金調達を盤石にし、ひいては更なる連続的なM&Aを可能にし、非連続な成長を株主の皆様にもたらしたいと考えております。

また、当社は全国銀行協会112行の内の43行を含む、金融機関63社から間接金融を受けることに成功しております。今回これに加えて、「BBB+」という投資適格の外部格付を獲得できました。

これは「株式市場には非公開なM&Aの詳細資料」に基づいて債権者の審査を通過しているということがポイントだと考えております。

非公開なM&Aの詳細資料を踏まえ主にリスクを中心に審査する金融機関及び格付機関から当社のM&Aを主とした投資のダウンサイドが限定的であるという“お墨付き”を得ていることはアップサイドを享受する株主様への安心材料だと考えております。

詳細は、2025年3月12日開示の「2025年1月期 通期決算説明資料」のP13、及び、2025年2月28日開示の「よくある質問と回答(2025年2月)」の「Q1. 株式会社日本格付研究所(JCR)の格付を新規に取得した件について意図を教えてほしい。」に記載しております。

結論としては、社債発行を可能にし、M&A企業に必要な資金調達手段の多様化を図るためです。当社は、投資適格であるJCR格付けBBB+(安定的)を新規に取得いたしました。

社債発行は既存借入金の借り換えを目的に行われるケースが一般的であり、当社の場合は下記のようなM&A実行時での活用を主に見込んでおります。

M&Aによる「連続的な非連続な成長」を掲げる当社は、資金調達を繰り返しながらM&Aを実行致します。実務的には、株式取得金額をM&Aの完了日に、売手に一括送金します。

負債による資金調達を実施する場合、入金当日には、一旦少数の銀行から資金を短期的に借り入れる「ブリッジローン」で資金調達をし、その後数ヶ月してから、シンジケートローン等でブリッジローンを長期的に同額で多数の銀行から借り換える「パーマネントローン」を実行することが一般的です。

このパーマネントローンに、今後は社債を活用することが可能となります。世界中の多くのM&Aを行う企業群は、M&Aの資金調達手段として社債調達を活用しております。今後は当社もこのグローバルで一般的なM&Aの資金調達プロセスを活用することが可能になります。

上述のM&Aに対する短期的なブリッジローンを提供する銀行にとって、確りとパーマネントローンに借り換えられるかどうかは、貸出し可否を決める判断軸としても大きなポイントです。

当社は従来、借入によるパーマネント化の手段として、間接金融である銀行借入しかなかったところ、今後は当社自力で直接金融の約15兆円の社債市場にアクセス可能となるため、ブリッジローンの出し手である銀行も、更に柔軟な与信判断が可能になると考えています。

なお、当社は上場来、2023年に22件、2024年に11件のM&Aを公表し、2年連続で国内上場企業として実行したM&Aが最多となり、国内トップのスピード感でM&Aを実行できております。

M&Aを実行するには、当然ですが、決済日までに株式取得に掛かる資金を準備する必要があります。

当社は、当該資金を今まで主に銀行借入で賄っておりますが、換言すれば、国内トップのスピード感での銀行借入にも成功していることになります。

結果的に、現在は銀行やリース会社等68行(2025年2月末時点)の金融機関から、実際にお借入れを頂くことができています。

また、その資金使途が、一般的な事業性資金よりも通常は複雑な審査が必要となる「M&A資金」であるため、各銀行と深い信頼関係を築くことができていると考えております。

更に、M&Aに於ける借入を審査頂く際には(株式市場には非公開である)M&Aの対象会社の査定結果となるデューデリジェンス関連の資料も、一式を銀行等の金融機関に提出しそれらも審査された上で借入可否の判断が下されます。

今までの各案件のM&Aの詳細に関する非公開情報を踏まえた上で、銀行の行内審査の決裁がこのスピード感でおりているのは、当社のM&Aの価格の適切性や規律、M&A後のPMIの再現性を十分にご理解頂き、信頼関係を築けているからであると自負しております。

債権者は、貸出しによるアップサイドは限定的であるため、ダウンサイドリスクを特に排除する必要がありますが、そうした審査も通過した上での借入となっております。

この、間接金融の銀行やリース会社等の金融機関からの与信判断をクリアした上で、今回は、直接金融の債権者の投資判断の指針となり、国内最大手の格付機関の1つであるJCR(㈱日本格付研究所)社の審査の結果、「投資適格」の格付を取得しております。

更に、創業7期目のグロース企業であり、本業であるM&Aを連続的に行い、結果として「のれん」の絶対額が一般的な企業よりも多くなる当社が、エンタメ業界ではタカラトミー社や富士急行社と同格付となる「BBB+」を取得できたことは、M&Aに於ける規律の安全性を追加的に担保いただけたものと自負しております。

以上の通り、社債発行による資金調達の多様化を通じたM&A活動の加速に加え、間接金融の貸し手である金融機関、及び、直接金融の貸し手の指針となる格付機関から、特に資金使途の底堅さやダウンサイドリスクを審査されたうえで各種決裁を頂けたことは、当社のM&Aによる非連続な成長のアップサイドを享受頂く株主の皆様に、当社のM&Aが(非公開の情報を審査された上で)ダウンサイドが限定的な底堅い投資であり、更にご安心頂いて投資を頂けると考えており、株主の皆様への日頃の感謝と共にご報告とさせて頂きます。

下記JCR発行のニュースリリースも併せてご覧ください。https://www.jcr.co.jp/ratinglist/corp/9166

エンターテイメント業界における幅広い領域で事業活動を展開させており、その証左として2023年8月以降2024年12月まで「GENDA店舗展開進捗レポート」にて毎月の店舗数を投資家の皆様に発信しておりました。

しかしながら、2024年11月に米国のNENを連結子会社化したことにより、当社のエンタメプラットフォームの数は大幅に増加し、特に米国の拠点網としては10,000箇所を超え、一定の目標値に達したものと考えております。

それに伴い、今後は拠点数よりも各事業の売上高の成長状況を適時に投資家の皆様にお伝えすることが重要だと考え、2025年1月以降はセグメント別の売上情報を開示してまいりました。

売上高情報という観点では、「月次『既存店』成長率」を開示する事業会社も存在しております。オーガニック成長が成長の主軸となる会社にとっては、「月次『既存店』成長率」が会社を理解するために重要性を占めるものと理解しています。

一方で、「連続的なM&A」により、事業ポートフォリオを拡大していく当社にとっては、ゲームセンターやカラオケの月次『既存店』売上成長率の開示が、当社を理解するために最重要であるとは考えておりません。

なぜなら、『既存店』成長率は、前年同期の休日日数や天候状況等によって大きく左右されてしまい、それにより株式の無用なボラティリティを高めることは、「連続的なM&A」によって長期的に成長する戦略を採る当社にとっては本意ではないためです。

一方で関心が高い指標でもあると考えており、四半期ごとの決算で触れる等の対応をしております。

また、その「セグメント別の売上情報」の解釈にも、ポイントがあります。それは、その月に連結された会社の規模や数に数値が大きく左右されるという点です。

たとえば、2024年12月度のアミューズメント領域売上高成長率は前年同月比+59.1%、全社売上高成長率は同+106.7%、2025年1月度のアミューズメント領域売上高成長率は同+45.0%、全社売上高成長率は同+83.4%と飛躍的な成長を遂げてきました。

これは、既存店の成長や新店出店等による売上成長もさることながら、アミューズメント施設47店舗を有する株式会社プレビ及びカラオケ施設368店舗を有する株式会社シン・コーポレーションの売上高が、2023年12月度には計上されていないが2024年12月度には計上されていること、同様に、2024年1月度には計上されていないが2025年1月度には計上されている、ということが多分に影響しています(店舗数はいずれも2025年1月末時点)。

一方で、2024年2月度と2025年2月度を比較したときの連結売上高の差分となる会社はサンダイ、アメックス、シトラム、音通、NEN等であるため、2025年1月及び2月で報告したものと比較すると、成長が鈍化しているかのように一見すると見えてしまいます。

しかし、それはM&Aの連結のタイミングによって大きく変化する1ヶ月ごとのスクリーンショットであることに留意が必要です。

事実、例えば2025年4月に公表予定のレポートでは、2025年3月から連結開始予定のアクトプロ、ハローズ、ディー・エイト等が加わるため、成長率が拡大する見通しですが、これは月次の成長率が高まったというよりも、そのタイミングでM&Aの連結が開始されたものとなります。

その観点では、1ヶ月毎ではなく1年間での比較が実態把握に適しております。例えば、2024年1月期実績と2025年1月期計画を比較すると売上高は+98%、償却前営業利益は+60%となり、さらに2026年1月期には売上高+42%、償却前営業利益は+63%となることを想定しています(2026年1月期の計画値には現時点で公表していないM&Aは入っていない前提)。

一方で、当社としては投資家様との接点を可能な限り増やしたいと考えており、月次開示をしておりました。しかし、月次の成長率の変動により成長率鈍化懸念に関するご指摘を頂戴しておりましたので、今回のFAQにて改めてその背景の説明をさせて頂きました。

当社株式への投資判断をしていただく際には、単月の売上変動だけではなく、当社のM&Aを含めた成長戦略とその実績、今後の展望をご理解いただけますと幸いです。引き続き当社の成長を見守っていただけますよう、ご支援のほどよろしくお願いいたします。

結論として、金利上昇による影響が軽微であるということをご説明させて頂きます。理由は適切な価格でのM&Aができているためです。詳細は以下の通りです。

まず、当社の過去のM&Aでは、大部分を借入により資金調達してまいりました。その際の条件の多くは8年均等返済です。

本資金の返済原資は、対象会社のフリーキャッシュフロー(FCF)に一義的に依拠します。つまり、M&Aによりグループインした会社のフリーキャッシュフローが(案件特性はありますが)M&A対価に支払った金額=借入金に対して、8年以内に返済ができることが前提となっています。

対象会社が永続企業である前提に基づくと、8年以内の返済という条件は、投資利回り換算で年率12.5%(100÷8)以上に相当します。また、ゲームセンターやカラオケを中心に、シナジー効果もあり、対象会社がグループイン後に大きく成長していることは既報の通りです。

結果的に、過去のM&Aでは回収が5年(利回り20%)、4年(同25%)、3年(同33%)・・・といった実績もあります。これは負債込みの利回りであり、当社の加重平均資本コスト(WACC)に対応する利回りですが、上場企業に求められる水準を有意に上回っていると考えております。

更に、当社のM&Aは負債調達が大部分を占めるため当社の手出しが抑制されていること、その大部分を占める負債のコストが1%強で済むことから、負債を除いた株式の投資利回りは上記の12.5%~33%といった数値から大きく跳ね上がります。これは当社の株式資本コストに対応する利回りですが、更に有意に上回る水準で運用できていると考えております。

金利の話に戻すと、1%程度の金利で調達した資金を、上記の利回りで運用していることになります。従って、極端なケースですが、当社の借入金利が突然2%に上昇しても、大幅な利鞘を確保することが可能です。

比較の観点で、金利上昇のネガティブ影響が大きいケースをご説明させて頂きます。それは運用利回りが低いケースです。例えば利回りが5%のケースを見て参ります。

利回り5%のM&A案件(つまりM&Aの支払い対価の回収期間20年)を金利1%の借入で資金調達したとき、金利が2%に上昇すると、利鞘は4%(5%-1%)から3%(5%-2%)になり、利鞘自体は依然としてプラスですが、利回り自体は25%減(3%÷4%-1)となり、案件による利益貢献額も25%減となります(実際には負債の節税効果により、もう少し軽減されます)。

このように、当社は適切な価格でのM&Aを徹底することで、金利変動に対しても大きなバッファーを確保しています。

また、支払利息金額の観点からは、2025年1月期第3四半期末時点での有利子負債残高486億円に対し、仮に金利が1%上昇した場合でも、利息増加額は年間で4.86億円の増額に留まります。この場合、2025年1月期の償却前営業利益(EBITDA)は212億円(2024年12月24日時点予想)から207億円へと減少し、償却前営業利益の成長率が+60%から+58%に低下しますが、当社の長期的な成長戦略への影響は限定的です。

適切な価格でのM&Aの結果、当社のキャッシュフロー指標は、成熟産業で連続的なロールアップ型M&Aを行う他社と比較しても最高水準にあります。

| GENDA | Waste Management | Service Corp | Rollins | Danaher | |

| 営業CF増加額÷ 投下資本増加額 | 約25% | 約20% | 8~9% | 約25% | 約10% |

(「Capital Growth Strategies レポート」20ページより作成)

現在、再投資によってさらなるキャッシュフローを創出する案件が多数存在する状況下において、当社ではM&Aにより増加した対象会社のキャッシュフローを蓄積するのではなく、更なる投資の原資としており、投資可能な本日現在はFCFを最大化しようとしておりません。よってこのように投資実績で見る場合、営業キャッシュフローを用いております。

EBITDA 10億円の企業を、50億円で取得するのと500億円で取得するのは、投資の安全性観点で大きな違いがあります。しかし、どちらのケースでもPLにはEBITDA +10億円としてのみ計上されてしまいます。

このように、キャッシュフロー指標はその実力値がPLには表れないため、当社の本源的な価値はキャッシュフローにあると考えているものの、一方で、当社は上場企業に於けるM&A件数が2年連続でM&A件数1位を獲得するなどスピード感を持ってM&Aをし、結果的にPLが大きく成長できているのは、適切なM&Aと高い利回りの確保といった背景があります。 M&Aによりグループインした企業のキャッシュフローは、シナジーやPMIでさらに拡大しています。この強力なキャッシュフローの基盤により、当社の戦略の安定性は、金利の上昇に対しても十分に担保されています。

当社は、直近第3四半期決算説明から、決算短信の開示を拡充致しました。

その背景は、「既存ビジネスの定点観測たる決算説明」にも関わらず、会計実績値では「既存ビジネスが順調か」を把握することが困難になっているためです。

その原因は一過性のM&A関連費用です。

当社は、M&A活動を継続しておりますが、M&Aが結実した際には、一時的な費用が発生します。これらの費用は、本来は未来永劫に亘って毎年利益貢献するM&Aの対象会社を取得するための費用にも関わらず、M&Aが結実したタイミングで全額が一括費用計上される一過性の費用となります。

そして、会計実績値では、それらのM&A関連費用が費用計上された後の数値のみが示されてしまいます。

一方、当社の既存事業自体は、既報の通り好調を維持しております。具体的には、利益貢献額のTop3である、GiGOブランドでゲームセンターを営むGENDA GiGO Entertainment、カラオケBanBanブランドでカラオケボックスを営むシン・コーポレーション、プライズゲームのプライズ企画をするフクヤは、3社ともが創業来の最高益を見込んでおります。

しかし、会計実績値では、この好調な既存事業の数値と一過性のM&A関連費用が混合された数値しか表に出ません。

従って、内部数値を把握する当社関係者には既存ビジネスが好調であることが分かりますが、もしも外部の投資家の皆様に会計実績値しか提供されないと、大きな情報の非対称性があり、適切な投資判断を阻害してしまいます。

そこで、当社関係者が把握する内部数値を外部の投資家の皆様にも提供することで、情報の非対称性の解消に努めております。

当社関係者が把握する内部数値、というのはつまり、M&A関連費用を除いた数値となります。外部の投資家の皆様にはそれを「調整後」としてお見せしております。

「調整後」=「既存事業の実力値」を把握するための重要指標と考えております。

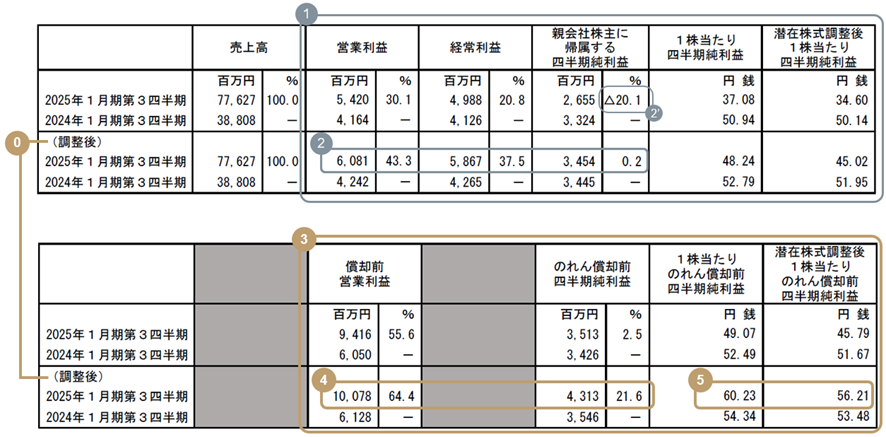

以降、当社の第3四半期の決算説明資料に沿ってご説明させて頂きます。

それぞれ、数字で参照箇所をお示ししているので、ご覧頂けますと幸いです。

(参考:2024年12月10日開示「2025年1月期第3四半期決算説明資料」12~13ページ)

⓪でお示ししている「調整後」の指標

「既存ビジネスの実力値」をご把握頂けるよう、「M&Aがなければ発生しなかった一過性の手数料」を控除した「調整後」の指標を記載しています。具体的には、M&A執行手数料、融資関連手数料、株式関連手数料を控除しております。

以下、それぞれ具体的に記載させて頂きます。

- M&A執行手数料:

今期及び前期の、仲介手数料、弁護士費用、DD費用、FA費用、企業価値算定費用を控除しております。

- 融資関連手数料:

今期及び前期の、M&Aファイナンスの融資関連手数料を控除しております。あくまでM&A関連の融資関連手数料に限定し、既存事業用の融資手数料は控除しておりません。

- 株式関連手数料:

今期7月の公募増資費用(資金使途:M&A)を控除しております。また、前期7月のIPO費用(資金使途:設備投資)は、M&Aと無関係なので控除しなくてもよいのですが、既存ビジネスの実力値を示す為に保守的に控除しております(これはつまり、比較対象となる前期利益が増加する方向に調整されるため、比較のハードルがあがる保守的な比較となっております)。

次に、各項目をクローズアップしていきます。

①は、のれん償却費が控除されてしまう利益指標 = 参考値

これらの利益指標は、キャッシュフローに無関係なのれん償却費が控除されてしまう指標となり、あくまで参考値であると考えております。なぜなら、のれん償却費が控除された利益指標を使用して企業価値を判断することは、企業価値を二重で控除してしまうことになるためです。

以下は、よくある質問と回答(2024年3月)の抜粋です。

まず、オーガニック成長のみをする通常の企業では、営業利益で測ることが適切だと考えています。なぜなら減価償却費は、設備投資により「実際に」今後もキャッシュアウトが続くものであるためです。本来的には営業利益に足し戻す必要は無いと考えています。

一方でのれん償却費については、既に取得した株式取得にかかる追加のキャッシュアウトは無いものとなります(設備投資は当然致しますが、減価償却費について上述の通りの整理です)。その点に於いて、減価償却費とは大きく異なります。

この違いにより、後述の通りのれん償却費を業績の分析の際にも控除されると、企業価値から二重で控除されていることになります。なぜなら、キャッシュアウトは取得完了時に既に終了し、それは既に現金の減少か負債の増加でバランスシートに織り込まれ、設備投資と違って将来的に発生しないためです。

会社の本質的な企業価値を測るDCF法では、未来永劫発生するフリーキャッシュフローを全額合算したのち、最後にバランスシートの純有利子負債を控除して株式価値を計算しますが、まさにその純有利子負債に反映済みなわけです。それにも拘わらず、M&Aの会社において営業利益でその後を判断するのは、二重で価値が控除された状態になってしまうのです。

M&A企業は、のれん償却費だけがオーガニック成長をする企業と異なるため、のれん償却費の足し戻しを強調しています。GENDAもその点では、営業利益にのれん償却費を足し戻した数値であれば、検査指標として適切であると考えています。つまり、厳密にはEBITAとなります。

また、オーガニック成長のみをする企業は、基本的にのれん償却費はゼロであるため、ある意味では営業利益に(ゼロの)のれん償却費を足し戻した数値として営業利益=EBITAであるとも言えます。

しかしEBITAは、汎用的なデータベースで表示される指標ではないため、一般的な指標であるEBITDAでの判断を推奨させて頂いております。

これに対し当社は、2027年1月期での国際会計基準(IFRS)の適用を目指すことを取締役会にて正式に決議しており、IFRSの導入によって解消されるものと考えております。

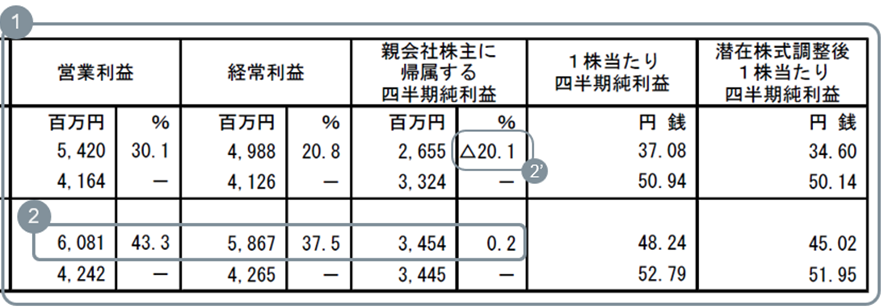

②は、あくまで参考値であるものの、のれん償却後でも全指標がYoY増益となる堅調さ

調整後、つまり、「M&Aがなければ発生しなかった一過性の手数料」を控除した、既存ビジネスによる営業利益、経常利益、当期純利益の前年同期比を示しております。

のれん償却後の指標であり、あくまでご参考ではあるものの、それでも全指標が前年同期比増益となるほど既存事業は堅調であることがお分かりいただけると思います。営業利益+43.3%、経常利益+37.5%と、前期比大幅増益となりました。当期純利益だけ成長率が低く見えますが、これは前期には発生していなかった法人税が、今期から発生している影響です。

加えて、当期純利益は、営業利益・経常利益と比較し(税引後なので)絶対額が低いため、その分「のれん償却費・M&A関連費用」の影響が営業利益・経常利益よりも大きくなります。なぜなら、上記の費用は無税費用であり、営業利益・経常利益・当期純利益の全てから「同額」控除されるためです。

また、②’でお示ししているM&A関連費用を含めた会計実績値については、「M&A関連費用」も無税処理されるため、会計上の当期純利益は低く見える特性があります。

一方で、このM&A関連費用によって、今期の償却前営業利益(EBITDA)目標130億円に対し、来期目標は212億円と、+63% / +82億円という非連続な成長を見込んでおります。

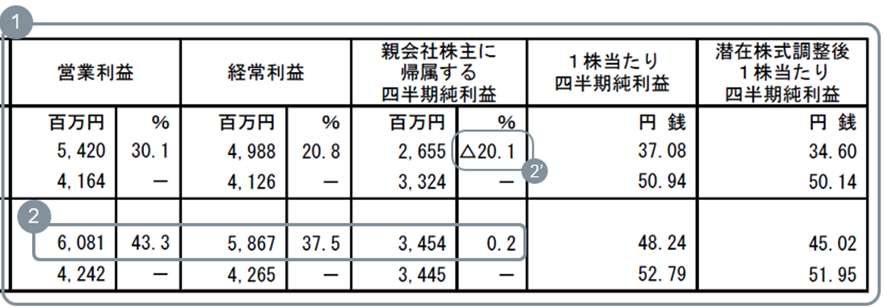

③は、のれん償却費が控除されていない指標 = 当社KPI

前述の理由から、M&Aを戦略の中心に据える当社の投資判断には、IFRSが導入されるまでは、当社として自主的に追加開示している③をご覧頂くことが適切だと考えております。

④は、当社のKPIであり、好調だった1Q・2Qを上回るYoY増益率に

M&A関連費用を除いたKPIの前年同期比を示しております。

当社がKPIとしている償却前営業利益は、調整後で前年同期比 +64% / +40億円と、1Q、2Qを上回る増益率となりました。3Q累計で100億円超のキャッシュフローが出る企業に成長したということです。

同様に、当社がKPIとしているのれん償却前当期純利益は、調整後で前年同期比 +21% / +8億円と、今期からの法人税発生を相殺した上で大幅増益し、1Q、2Qを上回る増益率となりました。

⑤は、Cash EPSを示しており、「M&Aが未公表の時点」で既にプラスに

第3四半期時点では、公募増資100億がM&Aに未使用である中、既にCash EPSがプラスに転じていることについて、詳細に記載させて頂きます。

M&A戦略には適切な規律が不可欠ですが、当社は株主の皆様への利益を示す「一株当たり当期純利益」である「EPS」、これの「のれん償却前当期純利益」版である「Cash EPS」が増加しているかを、M&Aの規律として据えております。というのも、適切なバリュエーションを無視し、野放図に高値掴みのM&Aをしても、業績やキャッシュフロー自体は増加しているように見せかけることができてしまいますが、この指標が増加しているかどうか、がその判断軸の重要な1つであるためです。

なぜなら、M&Aの対価は支払い済みである一方、会社の業績はその後のキャッシュフローのみで語られることが多いからです。大切なのは、支払った対価と比較した上でキャッシュフローが増えたかどうかです。

M&Aによりキャッシュフローが増加した以上に、多くの金額をM&A対価として支払ってしまうと、当然ですが投資として失敗となります。この議論は、負債+株式の合算のM&A対価の議論ですが、負債分を除いた株式が、株主の皆様にとっても最も重要です。

株数を野放図に増やしてしまうと、時価総額は増加したが株価は下がった、という事象が起きてしまいます。これを検査する指標がCash EPSです。この指標は、のれん償却前当期純利益÷株数、で計算されます。この指標が増加している限りは、利益の増加(分子)が株数の増加(分母)を上回っている、ということが分かります。

翻って、当社は7月に100億円の公募増資を致しました。当社創立史上、Cash EPSの分母である株数を最も増加させた意思決定です。この分母の増加は当然、今後100億円を使ってM&Aをすることによる分子の利益増加なかりせば、株主価値の毀損となってしまいます。

一方、当該100億円は、第3四半期時点では一切使用されておりません。従って、分母だけ大きく増加した状態となっておりました。それにも関わらず、⑤でお示ししている通り、第3四半期のCash EPSは+10%となっております。これが示唆するのは、公募増資で株数は大きく増えた一方、既存ビジネスが好調な業績が相殺して余りある効果を生んでいる、ということになります。

なお、昨日は当社株式7割+現金3割で外貨両替機事業を取得することを発表しましたが、現金3割での取得部分には、調達した100億円のうち16億円を使用する予定です。